✨ AI Kontextualisierung

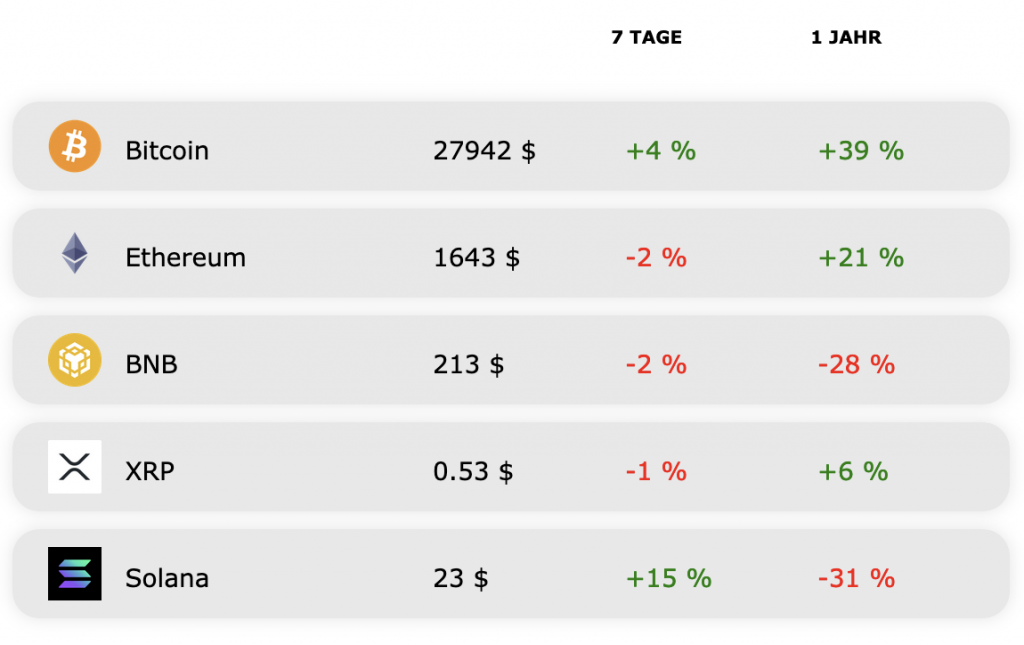

Die Kurstafel:

📈 Bitcoin mit leichten Kursgewinnen, Solana sehr stark

Wie immer starten wir mit einem Blick auf das Marktgeschehen: Dieses war zuletzt eher überschaubar (siehe Crypto Weekly #115). Größere Kursbewegungen blieben auch diese Woche weitgehend aus - mit wenigen Ausnahmen. Für Bitcoin ging es zwischenzeitlich bis auf über 28.000 US-Dollar nach oben - erstmals seit Ende August. Zuletzt lag der Kurs wieder etwas unter dieser Marke. Auf 7-Tages-Sicht ergibt sich dennoch ein Plus von vier Prozent.

Deutlich stärker aufwärts ging es für Solana. Der SOL-Token verzeichnete auf 7-Tages-Sicht einen Kurszuwachs von 15 Prozent. Das ist mit deutlichem Abstand die stärkste Performance unter den großten Krypto-Assets. Aus dem Solana-Ökosystem sind zuletzt durchaus positive Signale gekommen: Aktuell liegen nach Zahlen von DeFiLlama knapp 340 Mio. Dollar in DeFi-Anwendungen auf der Solana-Blockchain. Für das laufende Jahr ist dies ein Höchststand.

Im Jänner ist der Wert noch deutlich niedriger bei 210 Mio. Dollar gelegen. Seither ist er also um rund 60 Prozent gestiegen. Das kann sich schon sehen lassen. Allerdings darf man das größere Bild nicht aus den Augen verlieren: Denn im November 2021, also zum Höhepunkt des damaligen Krypto-Bullenmarkts, waren es über 10 Mrd. US-Dollar gewesen, die in DeFi-Anwendungen auf Solana gelegen waren. Von diesem Höchststand gerechnet liegt der Wert also weiterhin ungefähr 97 Prozent im Minus.

Dazu muss man sagen: Diese Werte sind in US-Dollar angegeben - und dementsprechend hängen sie stark am aktuellen Marktpreis eines Token, in diesem Fall eben SOL. Und der SOL-Kurs ist insbesondere im November 2022 massiv unter Druck geraten. Hintergrund war die Pleite der Kryptobörse FTX und der damit verbundene Niedergang von FTX-Gründer Sam Bankman-Fried. Dieser war ein früher Investor bei Solana und hatte vor allem über die FTX-Schwesternfirma Alameda große Bestände an SOL gehalten.

Diese Woche hat in den USA übrigens der Prozess gegen Bankman-Fried begonnen. Und schon am dritten Tag des Verfahrens wurde er vom früheren FTX-Technikchef Gary Wang schwer belastet. Man könnte also sagen: Für Solana ist diese Woche deutlich besser verlaufen als für Bankman-Fried.

🇺🇸 Erstmals Ethereum-ETFs in den USA gestartet

Aber genug von Solana. In seiner Eigenschaft als Smart-Contract-Plattform wird die Blockchain ja durchaus immer wieder als Konkurrent einer anderen sehr bekannten Blockchain genannt, zu der wir jetzt kommen wollen: Ethereum.

Da gab’s diese Woche größere News. Allerdings nicht technischer Natur, sondern auf der Investment-Seite. Mit der Blockchain selbst hatten die News streng genommen nichts zu tun, dafür aber mit einem anderen Thema, das in den vergangenen Monaten ein großes in der Kryptobranche war: ETFs, also Exchanged Traded Funds (ETFs).

Wir erinnern uns: Im Juni hatte der weltgrößten Vermögensverwalter, BlackRock, bei der US-Börsenaufsicht einen Antrag auf Zulassung eines Bitcoin-ETFs eingebracht. Und zwar auf keinen Bitcoin-Futures-ETF. Solche investieren nicht direkt in Bitcoin, sondern in Finanzprodukte, die den Bitcoin-Preis nachbilden. Nein, der Antrag lautete auf einen sogenannten Bitcoin-Spot-ETF, der tatsächlich unmittelbar in Bitcoin investieren würde. Bitcoin-Futures-ETFs sind in den USA schon seit Herbst 2021 handelbar. Bitcoin-Spot-ETFs wurden bisher aber noch nie genehmigt.

Und Ethereum-ETFs? Gab es in den USA bisher auch nicht. Diese Woche starteten aber gleich mehrere in den Handel. Insgesamt neun ETFs der Investmentfirmen ProShares, VanEck, Bitwise, Valkyrie, Kelly und Volshares sind seit Montag an der Chicago Board Options Exchange (CBOE) handelbar. Nicht alle sind reine Ethereum-ETFs, manche enthalten zusätzlich auch Bitcoin.

Wobei: Keine eigentlichen Coins, denn die neun ETFs sind allesamt Ethereum-Futures-ETFs. Keine Spot-ETFs. Sämtliche der Fonds investieren also in Finanzprodukte, in diesem Fall Futures, die den Preis von Ether nachbilden - und nicht direkt in Ether-Token. Es ist somit genau die gleiche Situation wie zwei Absätze weiter oben zu Bitcoin geschildert. Mit der Zulassung der Ethereum-Futures-ETFs in den USA zieht Ethereum in diesem Aspekt nun mit zwei Jahren Verspätung mit Bitcoin gleich.

🧐 Wie der Handelsstart der Ethereum-Futures-ETFs verlaufen ist

Hat die Welt darauf gewartet? Offenbar nicht, denn das Handelsvolumen der ETFs war an ihrem Börsendebüt vergleichsweise gering, wie unter anderem Bloombergs ETF-Analyst Eric Balchunas anmerkte.

Fairerweise muss hier aber dazusagen: Balchunas setzte das Volumen in Relation zum Marktstart des ersten Bitcoin-Futures-ETFs im Oktober 2021. Und dieser erfolgte zum Höhepunkt des damaligen Krypto-Bullenmarkts. Tatsächlich erreichte Bitcoin kurz nach dem Start des ETFs ein Rekordhoch (siehe Cryypto Weekly #29).

Im Gegensatz dazu sind wir aktuell noch immer in einem Kryptowinter - auch wenn dieser vielleicht nicht mehr ganz so frostig ist wie im Vorjahr. Am Kryptomarkt selbst schlug sich der Handelsstart der Ethereum-ETFs aber auch nicht spürbar nieder.

In der Nacht auf Montag, dem ersten Handelstag der ETFs, sprang der Ether-Kurs zwar kurzzeitig nach oben. Nach dem tatsächlichen Handelsstart am Montagnachmittag europäischer Zeit fiel er aber wieder zurück - sogar unter das Ausgangsniveau. Und im weiteren Wochenverlauf gab er weiter nach.

Über die Gründe kann man naturgemäß nur spekulieren. Der Kurs hatte im Vorfeld durchaus stärker zugelegt. Die Angelegenheit als klassische “Buy the news, sell the rumour”-Sache einzuordnen, wäre aber wohl auch verfehlt - denn auch andere große Krypto-Assets haben sich in der Woche vor dem Handelsstart ähnlich wie Ether bewegt. Lediglich die Kursausschläge am Montag selbst hoben sich von anderen Krypto-Assets ab.

Auch hatte es im Vorfeld keine wirkliche Euphorie um die ETFs gegeben. Dass sie im Oktober starten könnten, hatte Bloomberg bereits vor einigen Wochen berichtet. Ohne größere Resonanz am Markt.

Aber es handelt sich eben bei diesen ETFs um Futures-ETFs. Sie sind kein Gamechanger, wie es ein Bitcoin-Spot-ETF wäre - oder auch ein Ethereum-Spot-ETF.

Einen Antrag auf einen solchen gab es diese Woche übrigens auch. Und zwar von Grayscale. Der Vermögensverwalter möchte bereits länger seinen Bitcoin Trust in einen Spot-ETF umwandeln. Dazu hatte das Unternehmen erst vor wenigen Wochen ein aufsehenerregendes Urteil erreicht (siehe Crypto Weekly #113). Nun will Grayscale auch seinen Ethereum Trust in einen Spot-ETF umwandeln. Dass dies von der Börsenaufsicht bald genehmigt werden wird, davon ist aber nicht auszugehen. Entscheidender wird in den nächsten Wochen und Monaten die Frage, wie es mit den Bitcoin-ETF-Anträgen weitergeht.