✨ AI Kontextualisierung

Der österreichische M&A-(Mergers and Acquisitions) Markt wächst und wird internationaler. Einschlägige Branchendatenbanken sprechen zum Teil von zweistelligen Wachstumsraten in den letzten Jahren. Innovative österreichische Tech-Unternehmern werden dabei von strategischen oder finanziellen Investoren umworben. Im aktuellen Zinsumfeld ist der Drang nach alternativen Anlageformen hoch. Für Gründer und Unternehmer mag daher der Unternehmensverkauf eine attraktive Exit-Strategie sein. Dabei sind rechtliche Belange ein wesentlicher Erfolgstreiber. Unstrukturierte oder unvollständige Offenlegung oder ungenügende rechtliche Dokumentation können beispielsweise den angebotenen Kaufpreis schmerzlich drücken oder gar den potenziellen Käufer vergrämen. Wie läuft nun ein Verkaufsprozess typischerweise ab? Worauf ist besonders zu achten?

Tipps für potenzielle Verkäufer

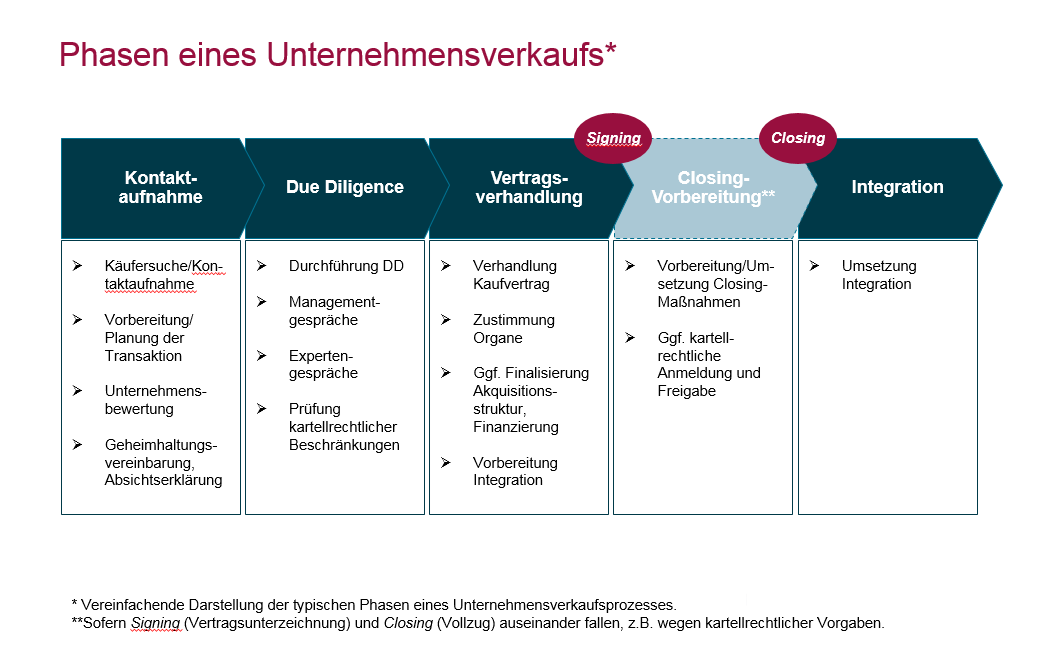

Ein Unternehmenskauf hat typischerweise die folgenden Phasen:

Erstes Abtasten – welcher Vereinbarungen bedarf es? Wie verbindlich soll es sein?

Bereits am Anfang der Transaktion – es werden gerade die ersten Gespräche geführt, sich ein möglicher Zeitplan überlegt, Konzepte ausgetauscht – stellt sich die Frage nach einer rechtlichen Dokumentation. In der Praxis sind Absichtserklärungen häufig. Darin werden bestimmte grundlegende Vorhaben und die Transaktionsstruktur festgehalten. Ebenso häufig anzutreffen sind Geheimhaltungs- und Exklusivitätsvereinbarungen. Diese Vereinbarungen müssen nicht zwingend in separaten Dokumenten enthalten, sondern können in einem Vertrag zusammengefasst sein.

Aus Verkäufersicht sind insbesondere Geheimhaltungsverpflichtungen des Käufers geboten, um die zweckmäßige und vertrauliche Verwendung der dem potenziellen Käufer offen gelegten Informationen sicherzustellen. Trotz Geheimhaltungsvereinbarung ist bei besonders sensiblen Informationen (z.B. Geschäftsbeziehungen, Know How, etc.) auch daran zu denken, diese erst in einer späteren Phase der Transaktion offenzulegen (z.B. bei Vorliegen eines konkreten Kaufangebotes). Alternativ könnte die Offenlegung auch unter Einhaltung besonderer Verfahren erfolgen (z.B. Offenlegung nur gegenüber bestimmten zur Vertraulichkeit verpflichteten Beratern, die lediglich bestimmte Informationen oder in anonymisierter oder aggregierter Weise an den potenziellen Käufer weitergeben).

Oftmals möchte zu diesem Zeitpunkt keine der Parteien an die Durchführung der Transaktion gebunden sein (zu viel ist noch unsicher oder noch nicht ausverhandelt, andere Verkaufs- bzw. Kaufoptionen werden noch erwogen, die Finanzierung ist noch nicht sichergestellt, etc.). Allenfalls ist lediglich ein gegenseitiges Bemühen, auf den Transaktionsabschluss hinzuwirken, beabsichtigt. Andere Abmachungen (z.B. Geheimhaltung, Vertraulichkeit, Exklusivität, Gerichtsstand, Rechtswahl) sollten aber natürlich Handschlagqualität haben. In der Vertragsgestaltung gilt es daher, auf unterschiedliche Grade der Rechtsverbindlichkeit zu achten.

Vorbereitung und Begleitung der Due Diligence – Better save, than sorry!

Es ist mittlerweile Industriestandard, dass professionelle Käufer eine Due Diligence-Prüfung des Unternehmens durchführen. Für den Käufer ist es elementar, damit die Investmenthypothese zu bestätigen und allfällige Risiken aufzudecken und abzuschätzen. Aufgrund dieser Zielsetzung hat das Ergebnis einer DD-Prüfung auch für den Verkäufer wesentliche Bedeutung. Sollte sich die Investmenthypothese nicht bestätigen, wird die Transaktion nicht oder nur zu anderen wirtschaftlichen Bedingungen zustande kommen. Werden hingegen (vertretbare) Risiken identifiziert, wird der Käufer – für den Verkäufer potenziell schmerzliche – Absicherungen suchen, wie beispielsweise durch Haftungen des Verkäufers oder Reduktion, Zurückbehaltung oder treuhändige Hinterlegung des Kaufpreises bzw. eines Teiles davon. Bereits eine ungenügende Offenlegung im Rahmen der DD wird vom Käufer als potenzielles Risiko eingestuft.

Redaktionstipps

Aus diesen Gründen ist es umso wichtiger, dass der Verkäufer die DD-Prüfung profund vorbereitet und aktiv begleitet. Die offenzulegenden Unterlagen werden häufig in einem elektronischen Datenraum dem Käufer zugänglich gemacht. Je vollständiger und strukturierter die Offenlegung, desto zügiger und reibungsloser kann die DD-Prüfung erfolgen und desto eher können mögliche Bedenken des Käufers aus dem Weg geräumt werden. Das Einbinden von fachkundigem Personal oder Beratern steigert Effizienz und Qualität. Nach Offenlegung der Unterlagen gestaltet sich die DD typischerweise als dynamischer Prozess in welchem Verkäufer und Käufer sich über den Fortschritt regelmäßig austauschen und der Käufer bzw. deren Berater weiterführende Fragen oder Dokumentenanforderungen stellen. Entsprechend bedarf es einer fortlaufenden Begleitung der DD durch die Verkäuferseite.

Antizipation des Eigentümerwechsels

Erfolgt die Transaktion durch Verkauf der Gesellschaft, bleibt der Unternehmensträger unverändert. Anknüpfungspunkt für die Geschäftstätigkeit (also z.B. Vertragspartner bei den Kunden- und Lieferantenverträgen, Träger allfälliger öffentlicher Berechtigungen) bleibt weiterhin die Gesellschaft. Lediglich der Eigentümer ändert sich. Nicht zu übersehen ist allerdings, dass ein Eigentümerwechsel regelmäßig auch Auswirkungen auf Rechtspositionen der Gesellschaft selbst hat. Beispielsweise gibt das Mietrechtsgesetz dem Vermieter das Recht, den Mietzins auf ein angemessenes Niveau zu heben, sofern beim Mieter ein Kontrollwechsel eintritt. Dies kann zu einer signifikanten Steigerung der Mietkosten des Unternehmens führen. Auch ist es nicht untypisch, dass in kommerziellen Verträgen Kontrollwechselklauseln enthalten sind. Bei öffentlichen Förderungen löst ein Kontrollwechsel beim Förderungsempfänger regelmäßig Informationspflichten und manchmal Rücktrittsrechte aus. Deshalb wird ein potenzieller Käufer besonders auf derartige Konstellationen achten. Umso wichtiger ist es, schon im Vorfeld mögliche Knackpunkte zu kennen und gegebenenfalls bereits einer Lösung zuzuführen.

Ein neuer Trend in der Vertragsverhandlung: Garantieversicherung

Es ist marktüblich, dass der Verkäufer gegenüber dem Käufer bestimmte Zusicherung hinsichtlich des Kaufgegenstandes (z.B. Garantie des Eigentums, der Bilanz, wesentlicher Verträge, Einhaltung der Steuervorschriften, etc.) abgibt. Die Verjährungsfristen dieser Zusicherungen erstrecken sich über mehrere Jahre nach Vollzug der Transaktion. Üblich ist deshalb auch die Besicherung der Zusicherungen, beispielsweise durch eine treuhändige Hinterlegung eines Teils des Kaufpreises (beim aktuellen Zinsniveau eine wirtschaftlich oftmals unattraktive Variante).

Der Themenkreis der Zusicherungen samt deren Besicherung – also im Wesentlichen eine Risikoallokation zwischen den Parteien – ist oftmals der am hartnäckigsten verhandelte Bestandteil des Kaufvertrages. Die Verhandlungspositionen können mitunter so verfahren sein, dass es zu einem Stillstand oder gar Scheitern der Vertragsverhandlungen kommt. Ein in Österreich verhältnismäßig junges Konzept kann hier eine Lösungsvariante darstellen: die Garantieversicherung („W&I Insurance“), also die Übernahme von Haftungsrisiken durch eine Versicherung. Versicherungsnehmer kann dabei sowohl der Verkäufer als auch der Käufer sein. Durch die Risikoüberwälzung auf die Versicherung kann eine Bestellung von Sicherheiten vermieden werden. Der Verkäufer kann damit rascher über den (vollen) Kaufpreis verfügen.

Am österreichischen Markt sind bereits mehrere internationale Anbieter von Garantieversicherungen aktiv. Wird eine Versicherung an Bord geholt, bedarf es einer engen Verzahnung mit den Vertragsverhandlern und den betroffenen Beratern.

Der Autor