✨ AI Kontextualisierung

Startups pitchen ihre Ideen, Investoren finden diese lukrativ und beteiligen sich daran. Was auf den ersten Blick als simples Konzept erscheint, hat rechtlich oft einen komplexen Hintergrund. Zumeist erwirbt der Investor Geschäftsanteile, was bedeutet, dass er Kapital zur Verfügung stellt, wofür ihm im Gegenzug Beteiligungsrechte an der GmbH eingeräumt werden. So wird der Investor zum Gesellschafter des Startups. Abhängig von der Höhe der Beteiligung und der näheren Ausgestaltung der Beteiligungsrechte, haben Gesellschafter unterschiedliche Rechte und Mitwirkungsmöglichkeiten bei der Willensbildung innerhalb der Gesellschaft.

Was genau ist bzw bedeutet nun der Begriff “qualifizierte Minderheit”?

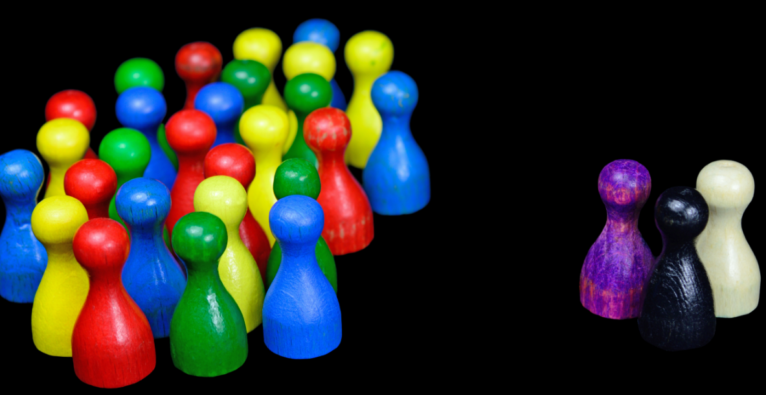

Wenn sich ein Business Angel oder anderer Investor an einem Startup beteiligen will, verlangt er zumeist, dass das Unternehmen in der Rechtsform einer GmbH betrieben wird. Die Willensbildung der Gesellschafter erfolgt bei einer GmbH durch Beschlüsse, die in der Generalversammlung oder in Form von sogenannten Umlaufbeschlüssen gefasst werden. Sofern gesetzlich oder durch den Gesellschaftsvertrag nichts anderes bestimmt ist, werden Beschlüsse durch einfache Mehrheit der gültig abgegebenen Stimmen gefasst. Das Gesetz sieht in einigen Fällen zwingend vor, dass ein Beschluss einer sogenannten qualifizierten Mehrheit von 75% der abgegebenen Stimmen (Dreiviertelmehrheit) bedarf. Von diesen Mehrheitserfordernissen leiten sich die negativen Minderheitenrechte bzw die sogenannte qualifizierte Minderheit oder Sperrminorität ab. Verfügt ein Gesellschafter über 25% der Stimmrechte plus eine weitere Stimme, so wird in der Praxis davon gesprochen, dass ihm eine qualifizierte Minderheit eingeräumt ist, da er so jene Beschlüsse blockieren kann, welche eine Dreiviertelmehrheit erfordern.

Welche Rechte bekommt ein Investor dadurch?

Bei der qualifizierten Minderheit handelt es sich nicht um ein positives Gestaltungsrecht sondern lediglich um ein Vetorecht im Zuge von Beschlussfassungen der Gesellschafter. Übt ein Investor sein Stimmrecht aus, kann er das Zustandekommen eines positiven Beschlusses durch die restlichen Gesellschafter verhindern. Abgesehen von den gesetzlich definierten Mehrheitserfordernissen können weitere Gegenstände festgelegt werden, bei deren Beschlussfassung eine qualifizierte Mehrheit erforderlich ist. Auf diese Weise können dem Investor, der über eine qualifizierte Minderheit verfügt, weitere Vetorechte eingeräumt werden.

Bei der qualifizierten Minderheit handelt es sich nicht um ein positives Gestaltungsrecht sondern lediglich um ein Vetorecht.

Welche Punkte sind unumgänglich?

Für einige Beschlussgegenstände wird vom GmbH-Gesetz zwingend eine Dreiviertelmehrheit festgelegt. Zu diesen zählen neben der Änderung des Gesellschaftsvertrags, vor allem auch Beschlüsse über Umgründungsvorgänge und Kapitalmaßnahmen. Alle Mehrheitserfordernisse, deren Geltung das Gesetz nicht zwingend vorschreibt, sind jedoch durch Gesellschaftsvertrag (GmbH) abänderbar.

Dem Investor können – unabhängig von der konkreten Beteiligungshöhe – weitere Zustimmungsrechte eingeräumt werden:

- durch entsprechende Regelungen im Gesellschaftsvertrag

- durch eine separate Gesellschaftervereinbarung über die gesetzlichen Erfordernisse hinaus

Dies kann etwa dadurch erfolgen, dass bestimmte Beschlussgegenstände aufgrund vertraglicher Regelung der Zustimmung durch den Investor bedürfen oder die Mehrheitserfordernisse für bestimmte Angelegenheiten – abweichend von der gesetzlichen Regel – erhöht werden, sodass ein Beschluss nur mit Zustimmung des Investors erfolgen kann. So kann etwa bei bestimmten Beschlussgegenständen das Erfordernis eines Gesellschafterbeschlusses mit mindestens 85% der abgegebenen Stimmen vorgesehen werden, wodurch etwa ein Investor mit einer Beteiligung von mehr als 15% eine Beschlussfassung verhindern könnte (Vetorecht).

Redaktionstipps

Wo liegen die Vor- und Nachteile für beide Parteien?

Grundsätzlich ist festzuhalten, dass die Beteiligungshöhe eines Investors davon abhängt, wieviel Kapital dieser in das Startup investiert und welche Unternehmensbewertung dem Investoreneinstieg zugrunde gelegt wird. Eine “allgemeine Regel“, wonach ein Investor ab einer bestimmten Investitionssumme eine qualifizierte Minderheit verlangt, besteht somit nicht. In der Praxis ist freilich festzustellen, dass Investoren mehr Mitspracherechte verlangen, je höher die von ihnen investierte Summe ist. Beim Investoreneinstieg wird meist ein individuelles Paket von Zustimmungs- bzw Vetorechten für den Investor zwischen den Gründern und dem Investor verhandelt.

Wo entstehen in der Praxis üblicherweise Probleme?

Steht dem Investor eine qualifizierte Minderheit zu bzw werden diesem vertraglich weitgehende Zustimmungsvorbehalte eingeräumt, führt dies dazu, dass der Investor stärker in die die Gesellschaft betreffenden Entscheidungen eingebunden ist und bestimmte Angelegenheiten durch die Gründer bzw übrigen Gesellschafter nicht ohne Zustimmung des Investors vorgenommen werden können. Für die Gründer bedeutet dies eine größere Abhängigkeit vom Investor und einen – unter Umständen sehr einschneidenden – Verlust von Autonomie. Gleichzeitig kann die notwendige Zustimmung zu wichtigen Maßnahmen durch einen erfahrenen Investor auch vor unüberlegten Entscheidungen schützen und das Erfordernis eines einvernehmlichen Vorgehens mit dem Investor unter Umständen nachträgliche Auseinandersetzungen vermeiden, wenn eine beschlossene Maßnahme nicht das gewünschte Ergebnis bringt. Für den Investor bedeuten weitgehende Vetorechte (durch halten einer Sperrminorität oder auf vertraglicher Grundlage), dass er erhöhten Einfluss auf die Gesellschaft nehmen kann und wichtige Entscheidungen nicht ohne seine Zustimmung getroffen werden können.

Gibt es Spezielles bei der Eintragung im Gesellschaftsvertrag zu beachten?

Bei einer GmbH werden sämtliche Gesellschafter mit ihrer Stammeinlage und der darauf geleisteten Einzahlung in das Firmenbuch eingetragen. Aus dem Verhältnis der Stammeinlagen und dem – ebenfalls öffentlich einsehbaren – Gesellschaftsvertrag der Gesellschaft sind grundsätzlich die Beteiligungsverhältnisse und Stimmrechtsregelungen ersichtlich. Ob einem Gesellschafter somit mehr als 25% am Stammkapital der Gesellschaft (und somit eine sogenannte qualifizierte Minderheit) zusteht, ist somit öffentlich ersichtlich. Allerdings können abweichende Regelungen – insbesondere auch weitergehende Vetorechte zugunsten eines Investors – in sogenannten Gesellschafter- oder Syndikatsverträgen zwischen den Gesellschaftern der Gesellschaft geregelt werden. Diese Verträge sind weder im Firmenbuch noch sonst öffentlich einsehbar. Gerade aus diesem Grund werden sensible Themen zwischen den Gesellschaftern häufig in solchen separaten Gesellschafter- oder Syndikatsverträgen geregelt.

Der BTP Nährboden ist eine Initiative von Brandl & Talos Rechtsanwälte und bietet vielversprechenden Start-ups die Möglichkeit, kompetente juristische Beratung zu rabattierten Konditionen in Anspruch zu nehmen. Weiters bietet der BTP -Nährboden den Start-ups in seinem Pool, Zugang zum Netzwerk der Kanzlei und die Aussicht, auf Vernetzung mit relevanten Key Playern und potentiellen Investoren.

Web: www.btp-naehrboden.at | Facebook: www.facebook.com/naehrboden/ – @btpnaehrboden |