✨ AI Kontextualisierung

brutkasten Crypto Weekly ist unser wöchentliches Briefing zum Kryptomarkt und kann als Newsletter abonniert werden.

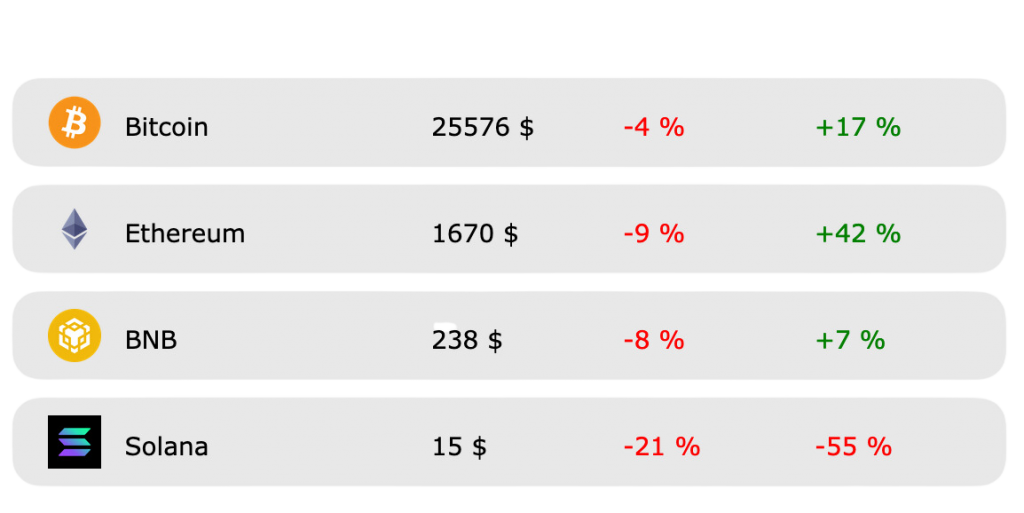

Die Kurstafel:

📉 Diese Woche am Markt: Verluste nach Fed-Entscheidung

Sie gelten als einer der wesentlichen Gründe für die schwache Performance am Kryptomarkt seit Ende 2021: Die Zinserhöhungen der Zentralbanken, insbesondere der US-Notenbank Fed. Diese hatte ihre Geldpolitik mit der Coronakrise extrem stark gelockert - um die Wirtschaft zu stützen.

Ab Ende 2021 zeichnete sich dann ein Kurswechsel ab. Die Inflation war hoch, die Fed musste reagieren. Dies dämpfte die Risikolaune der Anleger:innen weltweit. Das spürte auch der Kryptomarkt, der in einen Bärenmarkt fiel. So weit, so bekannt.

Im Lauf des Jahres 2022 stiegen die Märkte aber immer wieder mal kurzfristig: Weil Anleger:innen hofften, dass die Fed aufhören würde, die Zinsen weiter zu erhöhen. Es passierte aber nicht.

Bis zu dieser Woche. Die US-Notenbanker kamen wieder zu ihrer planmäßigen Zinssitzung zusammen. Das am Mittwoch präsentierte Ergebnis: Der Leitzins bleibt im Zielband zwischen 5,0 und 5,25 Prozent. Zuvor hatte ihn die Fed zehnmal in Folge erhöht. Jetzt ist erst einmal eine Pause angesagt.

Endlich also das Szenario, auf das viele am Kryptomarkt seit langer Zeit hoffen. Das Signal für starke Kursgewinne also? Nicht ganz. Der Kryptomarkt reagierte auf die Entscheidung zunächst kaum - und begann später am Abend sogar spürbar zu fallen.

Die Erklärung dafür: Dass es zu keiner Zinserhöhung kommen würde, war im Vorfeld schon erwartet worden. Es war in den Kursen bereits eingepreist.

Die ebenfalls veröffentlichten Prognosen der Notenbank zur weiteren Zinsentwicklung zeigt dann aber: Sie geht davon aus, dass die Zinsen zu einem späteren Zeitpunkt noch etwas weiter steigen werden.

"Einige Leute haben erwartet, dass die Fed in diesem Monat eine Pause einlegt, aber auch, dass sie die Zinsen danach nicht mehr weiter anhebt", sagte Sam Stovall, Chief Investment Strategist bei CFRA Research, gegenüber Reuters. "Es scheint jedoch so, als ob die Fed seit der letzten Sitzung eher aggressiver geworden ist, und ich denke, das hat die Anleger überrascht.”

Der Vollständigkeit halber: Auch in der Eurozone gab es diese Woche eine Zinsentscheidung. Die Europäische Zentralbank (EZB) hob ihren Leitzins im Gegensatz zur Fed ein weiteres Mal an. Auswirkungen auf den Kryptomarkt waren jedoch nicht zu beobachten.

😮 BlackRock reicht Unterlagen für Bitcoin-ETF ein

Kommen wir zu einem anderen Thema. Institutionelle Adaption war eines der großen Narrative im vergangenen Krypto-Bullenmarkt von 2021. Gemeint ist: Institutionelle Anleger, also beispielsweise Vermögensverwalter oder Pensionsfonds (jedenfalls jene mit viel Geld!) fangen entweder selbst an, in Krypto-Assets zu investieren - oder bieten ihren Kund:innen entsprechende Produkte an.

Davon war auch im 2017er-Bullenmarkt häufig die Rede gewesen. 2021 wurde es aber deutlich konkreter, nachdem Unternehmen wie Tesla und MicroStrategy in Bitcoin investierten.

Nun ist der 2021er-Bullenmarkt aber längst Vergangenheit. Stattdessen setzte ein neuerlicher Kryptowinter ein. Und die Meldungen über geplante Bitcoin-Produkte bei den Finanzriesen wurden deutlich weniger.

Jetzt gab es dazu aber wieder größere News. BlackRock hat diese Woche in den USA einen Antrag für einen Bitcoin-ETF eingebracht. BlackRock ist immerhin der größte Vermögensverwalter der Welt, insofern ist das durchaus von Bedeutung. Die Unterlagen für den iShares Bitcoin Trust wurden bei der US-Börsenaufsicht eingereicht. Umgesetzt werden soll er mit Coinbase als Verwahrer.

Der Kontext: Bitcoin-ETFs waren in der Vergangenheit immer wieder ein großes Thema am Markt. Tatsächlich wurde sogar das weiterhin aktuelle Bitcoin-Rekordhoch vom Oktober 2021 erreicht, kurz nachdem der erste Bitcoin-Futures-ETF in den USA in den Handel gestartet war.

Die populärsten ETFs bilden Aktienindizes nach - etwa den Weltaktien-Index MSCI World. Sie ermöglichen jedoch auch vergleichsweise unkomplizierte Investments beispielsweise in Rohstoffe wie Gold oder Öl. Und potenziell eben auch in Bitcoin.

Wichtig dabei: Beim erwähnten Bitcoin-Futures-ETF (und allen weiteren Bitcoin-ETFs, die folgten) ist das Wort “Futures” entscheidend. Der Fonds investiert nicht direkt in Bitcoin. Er investiert vielmehr in Bitcoin-Futures. Also in Finanzprodukte, die den Bitcoin-Preis nachbilden.

Und da sind wir auch schon beim Punkt. Der von BlockRock nun zur Zulassung eingereichte ETF ist kein Futures-ETF. Sondern ein sogenannter Spot-ETF. Er würde direkt in Bitcoin investieren. Nicht in Finanzprodukte, die den Bitcoin-Preis nachbilden.

Das wäre eine Neuheit. In den USA sind bisher ausschließlich Bitcoin-Futures-ETF zugelassen worden. Sämtliche Einreichungen für Bitcoin-Spot-ETFs hat die Börsenaufsicht bisher abgeschmettert. Ob der Antrag von BlackRock bessere Aussichten hat, ist offen.

Allerdings: Das Vorgehen der Börsenaufsicht in den vergangenen Monaten im Krypto-Bereich gibt in dieser Hinsicht eher Anlass zur Skepsis.

Hier geht’s zu allen Folgen des brutkasten Crypto Weekly

Disclaimer: Dieser Text sowie die Hinweise und Informationen stellen keine Steuerberatung, Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen lediglich der persönlichen Information. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Die Inhalte von brutkasten.com richten sich ausschließlich an natürliche Personen.