✨ AI Kontextualisierung

Es wirkt surreal. Jeden Tag kommen neue Horrormeldungen aus der Wirtschaft. Die Absatzzahlen brechen ein. Die Nachfrage genauso. Exporte? Runter. Arbeitsmarkt? Ein Fiasko. Die Stimmung in der Wirtschaft? Schlechter denn je. Ganze Sektoren stehen vor dem Aus – und hoffen auf Staatshilfen, etwa die Airlines oder der Tourismus. Einige sehen die schlimmste Krise seit 1929.

+++Mehr zur Serie „Junges Geld“+++

Im selben Moment schießen die Börsen tagelang nach oben. Die US-Märkte sind inzwischen nur noch 12 Prozent im Minus. Manche Firmen, wie etwa Amazon, markieren neue Rekordwerte. Bitcoin hat sich seit dem Crash einfach mal im Preis verdoppelt. Gold konnte vor einer Woche die 1600-Euro-Marke erstmals durchbrechen. Sind alle verrückt geworden? Was um Himmels Willen bringt Anleger dazu, jetzt Aktien, Gold und Kryptowährungen zu kaufen?

Corona-Crash: Börsen sind im Rekordtempo zusammengebrochen

Kurz die Faktenlage: Der S&P500, der wichtigste Börsenindex der Welt, ist ab dem 20. Februar 2020 binnen 32 Tagen um rund 35 Prozent eingebrochen. Definitionsgemäß ist das schon ein Bärenmarkt – nur bis minus 20 Prozent spricht man lediglich von einer Korrektur. Dann die Trendwende: Ende März bis Ende April ging es wieder rasant hinauf – erneut um 35 Prozent.

Jetzt die entscheidende Frage: Ist das eine Bärenmarktrallye – also ein Anstieg inmitten eines längerfristigen Abverkaufs? Dann würde dieser gewaltige Anstieg eine Falle für alle darstellen, die jetzt wieder eingestiegen sind. Oder haben wir gerade den schnellsten Bärenmarkt aller Zeiten gesehen und befinden uns schon wieder in der echten Erholungsphase?

Notenbanken und Staaten halten mit unglaublichen Summen dagegen

Wie immer an der Börse werden wir erst im Nachhinein eine konkrete Antwort erhalten. Dabei sollte die Sache klar sein: Die Weltwirtschaft hat gerade den schlimmsten Schock seit Jahrzehnten erlebt. Milliarden von Menschen durften nicht arbeiten oder einkaufen gehen. Die Grenzen sind dicht, der Tourismus steht, die Flieger sind am Boden. Wie kann man da optimistisch bleiben? Die Antwort: Geld. Viel Geld. Nicht von den Konsumenten – sondern von den Staaten und Notenbanken.

Nehmen wir Österreich. Kurz, Kogler und Blümel haben angekündigt, “alles, was nötig ist” zu unternehmen, um die Wirtschaft zu stützen. Dasselbe machen Politiker rund um die Welt. In den USA, wo die Unternehmen im S&P500 beheimatet sind, werden die Rettungspakete nicht mehr in Milliarden gerechnet, sondern in Billionen – “Trillions” heißt das auf Englisch. Die US-Notenbank Federal Reserve hat den Hyperdrive aktiviert und pumpt Geld in den Markt wie nie zuvor. Die Rettungspakete nach der Lehman-Pleite sehen geradezu winzig aus im Vergleich zu dem, was gerade passiert.

Ist der Crash schon vorbei…

Das würde auch erklären, warum Aktien, Gold und Bitcoin gleichzeitig steigen. Die Anleger nehmen die Ansagen der Notenbanker und Politiker ernst, glauben an die “Was-immer-es-braucht-Story” und kaufen weiter, als hätte es Corona nicht gegeben. Was wir hier sehen, ist tatsächlich FOMO. “Fear Of Missing Out” – die Angst, etwas zu verpassen.

“Die zu erwartenden schlechten Daten wurden vom Markt bereits verdaut und eingepreist”, so Nigel Green, Gründer der deVere Group, die rund 12 Mrd. Dollar verwaltet: “Der Optimismus wird gestärkt von der Hoffnung auf Fortschritte bei der Entwicklung eines Medikaments, vom Effekt der Rettungspakete und von der Aufhebung der Restriktionen in vielen Ländern.” Das ist die optimistische Variante. Der bekannte deutsche Investor Jens Ehrhardt ist ebenso verhalten optimistisch, dass die Tiefpunkte an den Börsen bereits hinter uns liegen, wie er in einem sehr sehenswerten Interview mit „Mission Money“ sagt. Aber: “Es würde allen historischen Erfahrungen entsprechen, dass wir da nochmal runter kommen. Auch wenn wir die Tiefs nicht mehr testen.”

…oder hat er erst begonnen?

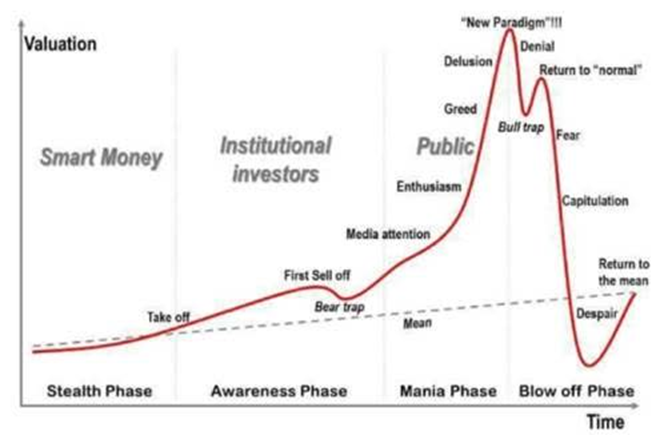

Gleichzeitig gibt es natürlich viele Stimmen, die davon ausgehen, dass der eigentliche Crash gerade erst angefangen hat. Das sollte angesichts der dramatischen wirtschaftlichen Daten kaum verwundern. Das Problem: Wenn da gerade eine Mega-Blase geplatzt ist, dann würde man so eine Phase rasch steigender Preise auch erwarten. Das nennt man dann “return to normal”.

Dass der Großteil der Anleger sich offenbar wünscht, Corona einfach ignorieren zu können, ist ein guter Hinweis darauf, dass wir genau diese “Bullenfalle” gerade erleben. Dieser Lesart zufolge steht die wahre Hölle den Märkten erst bevor. Vor wenigen Wochen war noch von einem Absturz auf das Niveau von 2000 die Rede. Das würde uns nochmal 50 Prozent runter schicken. Eine gute Analyse aus skeptischer Perspektive bietet der YouTube-Kanal „Game of Trades“.

Diese Ungewissheit über die generelle Richtung der Börsen ist genau der Grund, warum viele Anleger daran scheitern, den Markt zu timen und ihre Ein- und Ausstiege richtig zu planen. Wir könnten den gesamten Crash schon hinter uns haben. Oder er hat noch nicht mal richtig begonnen. Wir wissen es einfach nicht. Aber wir werden es erfahren.

Disclaimer: Dieser Text sowie die Hinweise und Informationen stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen lediglich der persönlichen Information und geben ausschließlich die Meinung des Autors wieder. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Die Inhalte von derbrutkasten.com richten sich ausschließlich an natürliche Personen.

Über den Autor

Niko Jilch ist Wirtschaftsjournalist, Speaker und Moderator. Nach acht Jahren bei der „Presse“ ging er Ende 2019 zum Thinktank „Agenda Austria“, wo er als wissenschaftlicher Mitarbeiter die Bereiche „Geldanlage und digitale Währungen“ abdeckt, sowie digitale Formate aufbaut, etwa einen neuen Podcast. Twitter: @jilnik

==> Mehr über die Kolumne „Junges Geld“