✨ AI Kontextualisierung

Gold oder Bitcoin? Ist das hier die Frage? Nein, nicht wirklich. Beide Geldformen decken ähnliche Bedürfnisse ihrer Nutzer ab, bringen aber unterschiedliche Eigenschaften mit. Das Edelmetall hat sich über Jahrhunderte in der analogen Welt bewiesen, Bitcoin ist angetreten, um das digitale Gold zu werden. Das Verhältnis von Gold und Bitcoin habe ich hier schon beschrieben. Heute wollen wir die Frage beantworten, was „hartes“ Geld eigentlich ausmacht – und wie Gold und Bitcoin sich da schlagen.

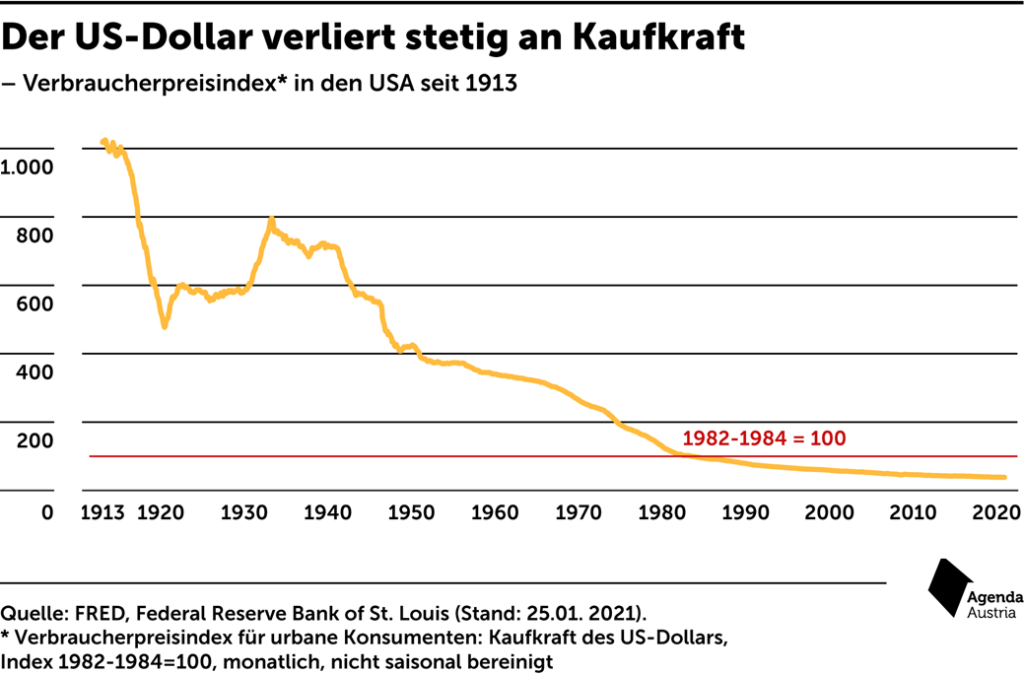

Wir leben in einer Ära des weichen Geldes. Und es wird jeden Tag weicher. Diese Aussage kann niemand bestreiten. Die Europäische Zentralbank definiert „Preisstabilität“ mit einer Inflationsrate von rund zwei Prozent pro Jahr. Das bedeutet: Wer sein Geld 35 Jahre lang nur rumliegen lässt, verliert die Hälfte seiner Kaufkraft: Weiches Geld. Das ist einer der Gründe, warum Geldanlage so wichtig ist, wenn man langfristig denkt. Wer es gut macht, kann seine Kaufkraft erhalten. Wer es sehr gut macht, kann sie ausbauen. Wer es nicht macht, wird verlieren.

Diese Grafik stammt aus der neuen Arbeit der „Agenda Austria“ zu Bitcoin: „Geld ohne Staat“. Traditionell denken wir an Gold, wenn es um staatenloses Geld geht. Es ist der Gegenentwurf zu Dollar und Euro. Es ist ein weiches Metall, aber hartes Geld. Es ist selten, glänzt schön, ist leicht teilbar und dennoch unzerstörbar. Über Jahrhunderte hat Gold die monetäre Basis der menschlichen Wirtschaft gebildet. Nicht eine Regierung hat das entschieden. Es war der Markt. Was bedeutet: Die Menschen.

Gold: Gutes Geld wird nirgendwo anders als Rohstoff benötigt

Damit ein Rohstoff als Geld gut funktioniert, sollte er für andere Anwendungen nicht allzu nützlich sein. Oft hört man das Argument, Silber sei das bessere Gold, weil es auch in der Industrie benötigt wird. Aber das ist der falsche Blickwinkel. Ein Rohstoff, der von der Industrie stark nachgefragt wird, ist schlechtes Geld. Denn hartes Geld wird gern gehortet. Aber einen Rohstoff zu horten, der anderswo produktiv eingesetzt werden könnte, macht wenig Sinn.

Gold kommt nur in wenigen industriellen Anwendungen zum Einsatz. Wird es verwendet, dann meist als Schmuck. Dabei wird es nicht verbraucht. Ein Großteil der Schmucknachfrage ist mit Investmentnachfrage gleichzusetzen – vor allem im arabischen und asiatischen Raum. Diese Form von Schmuck ist auch eine Art der Hortung.

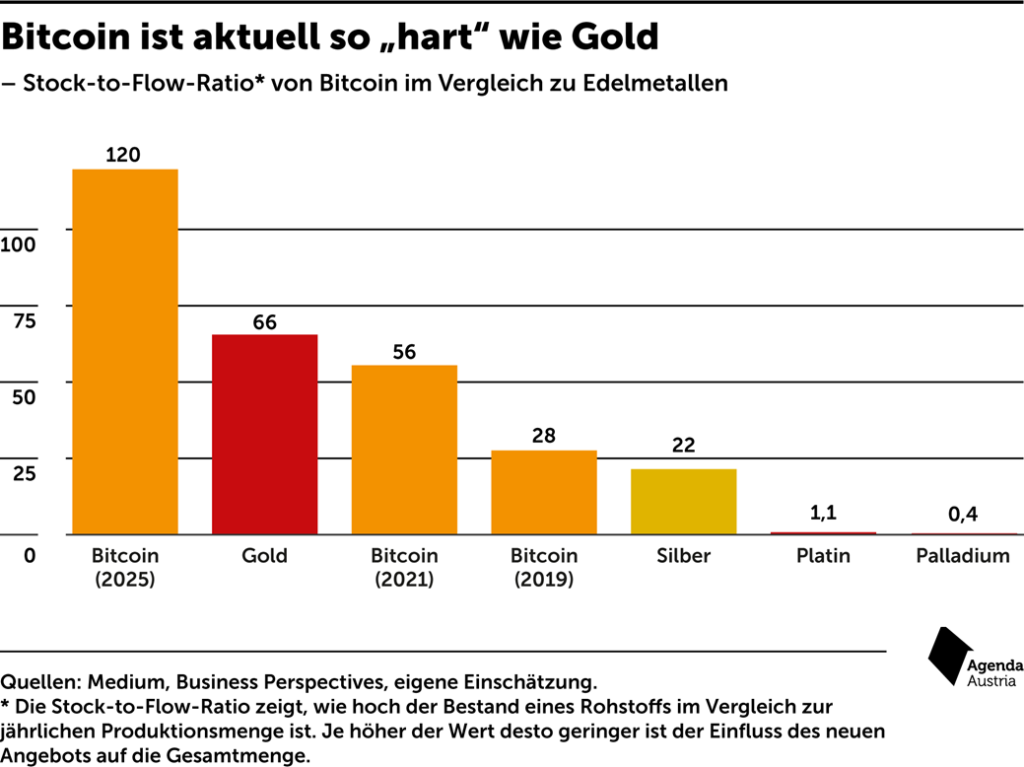

Weil Gold seit Jahrtausenden als wertvoll erachtet wird, passen wir in der Regel gut drauf auf. Weil es praktisch unzerstörbar ist, sind fast alle in der Geschichte geförderten Unzen noch im Umlauf – wobei wir nicht wissen, wieviel Gold am Meeresboden liegt oder im Wald vergraben wurde. Rund 200.000 Tonnen Gold existieren. Pro Jahr kommen etwas mehr als 3000 Tonnen hinzu. Dieses Verhältnis ist entscheidend. Die bestehende Menge (der „Stock“) ist viel höher als die jährlich neu geförderte Menge (der „Flow“). Dividiert man Bestand durch Produktion, bekommt man die „stock to flow ratio“.

Bitcoin wird alle vier Jahre noch härter

Je höher sie ist, desto geringer sind die potenziellen Preisbewegungen, die neue Produktion ausmachen kann. Assets mit einer hohen „stock to flow ratio“ eignen sich gut als Wertspeicher und damit auch als Geld – solange sie weitere Eigenschaften wie Teilbarkeit, Beständigkeit, Knappheit und die Möglichkeit zum leichten Transport mitbringen. Gold hat die höchste „stock to flow ratio“ unter den Edelmetallen. Aber dann kam Bitcoin.

Bitcoin ist als virtueller Rohstoff konzipiert, dessen „stock to flow ratio“ sich alle vier Jahre erhöht – immer dann, wenn bei einem „Halving“, die Produktionsrate halbiert wird. Wie die Grafik zeigt, war Bitcoin schon 2019 „härter“ als Silber, Platin und Palladium. Aktuell liegt es nur knapp hinter Gold. Aber da wir wissen, dass in etwa vier Jahren das nächste „Halving“ stattfindet, wissen wir auch, wann die „stock to flow ratio“ sich erhöhen wird. Im Jahr 2025 wird Bitcoin also fast doppelt so „hart“ sein wie Gold.

Bitte: Das heißt nicht, dass Bitcoin besser ist als Gold. Auch dessen Minenproduktion geht zurück während die Gesamtmenge steigt, es wird also auch „härter“. Aber langsamer. Und wie Hedgefonds-Manager Paul Tudor Jones geschrieben hat, ist in einem Umfeld des immer weicheren Papiergeldes, damit zu rechnen, dass das kleinere und jüngere Bitcoin größere Sprünge macht. Gold und Bitcoin sind beide extrem harte Geldformen, aber in Gold stecken heute schon rund zehn Billionen Dollar – in Bitcoin nur ein Zehntel davon. Auch, weil Gold sich über die Jahrtausende bewiesen hat und Bitcoin erst zwölf Jahre alt ist

Zum Autor

Niko Jilch ist Finanzjournalist, Podcaster und Speaker. Website: www.nikolausjilch.com Twitter: @nikojilch

Disclaimer: Dieser Text sowie die Hinweise und Informationen stellen keine Steuerberatung, Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen lediglich der persönlichen Information. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Die Inhalte von brutkasten.com richten sich ausschließlich an natürliche Personen.