✨ AI Kontextualisierung

Finanzielle Vorsorge ist ein essenzieller Bestandteil des Lebens, aber die Art und Weise, wie diese gestaltet wird, unterscheidet sich oft deutlich zwischen den Generationen. Wie sehen die Unterschiede zwischen den Altersgruppen aus, und welche Rolle spielen Versicherungen in der Vorsorgeplanung? Dieser Artikel analysiert die Trends, beleuchtet die Unterschiede und zeigt auf, wie sich das Versicherungsverhalten in Österreich wohl verändert.

Generationen im Vergleich: vom Sicherheitsdenken zur Risikostreuung

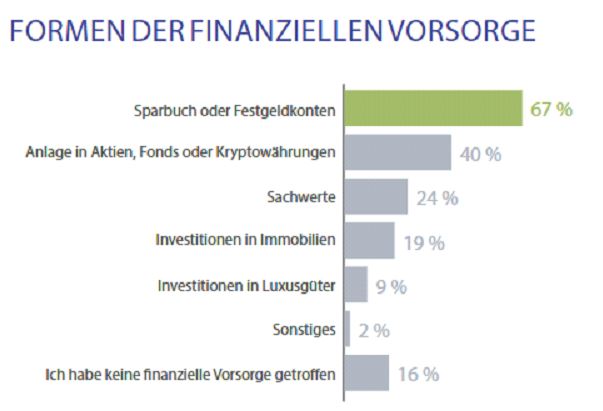

Für viele Menschen der Generation Babyboomer und älteren Teilen der Generation X ist das Sparkonto die erste Wahl, wenn es um finanzielle Vorsorge geht. Dies geht aus einer repräsentativen Versicherungsumfrage von livv.at zum Versicherungsverhalten in Österreich hervor. Die Gründe für das Sparkonto als Nummer 1 sind nachvollziehbar: Sicherheit und Verfügbarkeit des Kapitals stehen für diese Generation oft an oberster Stelle.

Historische Erfahrungen wie die Auswirkungen der Weltwirtschaftskrisen oder die Inflation in den 1970er Jahren haben ein tiefes Bedürfnis nach Stabilität geprägt. Allerdings hat das Sparkonto heutzutage an Attraktivität eingebüßt: Die Niedrigzinspolitik der vergangenen Jahre führte dazu, dass Zinserträge häufig nicht einmal die Inflation ausgleichen können. Dennoch bleibt das Sparkonto für viele ein bewährter Sicherheitsanker.

Millennials und Generation Z: Aufgeschlossen gegenüber Risiko und Rendite

Millennials und die Generation Z setzen in erster Linie ebenfalls auf das Sparbuch und das Festgeldkonto. Aber im Vergleich zu den älteren Generationen suchen sie verstärkt alternative Anlageformen, um das Beste aus ihrem Vermögen zu machen. So haben Aktien, Kryptowährungen und Fonds wie ETFs stark an Popularität gewonnen, da sie zahlreiche Vorteile bieten: geringe Kosten, Transparenz und die Möglichkeit, auch mit kleinen Beträgen in breit gestreute Märkte zu investieren.

Für die jüngere Generation geht es insgesamt mehr um langfristiges Wachstum und eine gute Balance zwischen Risiko und Rendite. Digitale Plattformen und Finanz-Apps, die als Neo-Broker agieren, haben diese Entwicklung zusätzlich gefördert, da sie den Zugang zu ETFs und anderen Anlageformen gerade für viele junge Anleger erleichtern.

Die Rolle der Versicherungen: Sicherheit durch Ergänzung

Während die Wahl der Spar- und Anlageformen stark variiert, bleibt ein Punkt generationenübergreifend wichtig: Versicherungen. Produkte wie die Ablebensversicherung bieten eine unverzichtbare finanzielle Absicherung für Hinterbliebene und spielen insbesondere in der Generation Babyboomer eine tragende Rolle. Doch auch für jüngere Generationen gibt es gute Gründe, sich mit Versicherungen zu beschäftigen.

Beinahe ein Viertel der Befragten aus der Versicherungsstudie gab an, fünf oder mehr Versicherungspolicen abgeschlossen zu haben, die über den gesetzlichen Versicherungsschutz hinaus gehen. Die am häufigsten abgeschlossene Versicherung in Österreich ist die Hausratsversicherung.

Ältere Generationen: Absicherung des Erbes und der Familie

Bei den älteren Generationen ist die Ablebensversicherung eines der am häufigsten genutzten Produkte. Sie wird insbesondere dafür eingesetzt, Hypotheken oder andere finanzielle Belastungen im Todesfall zu decken. Eigenheimbesitzer:innen schützen so ihre Familien vor finanziellen Engpässen, wenn ein Einkommen wegfällt.

Jüngere Generationen: Flexibilität ist gefragt

Bei Millennials und der Generation Z ist die Ablebensversicherung zwar weniger verbreitet, aber ihr Interesse daran wächst. Flexible, digitale Abschlussmöglichkeiten und transparente Bedingungen sprechen die Jüngeren besonders an. Eine frühzeitige Investition in diese Versicherung kann zudem helfen, Kosten zu sparen, da die Beiträge in jungen Jahren niedriger ausfallen.

Finanzielle Vorsorge im Wandel: Trends und Erkenntnisse aus Österreich

Laut der Versicherungsstudie von livv.at spielt die finanzielle Absicherung in Österreich in allen Altersgruppen eine zentrale Rolle. Doch die Prioritäten gehen auseinander: Während ältere Menschen eher auf Stabilität setzen, experimentieren Jüngere mit neuen Formen der Geldanlage. Dieser Wandel wird durch technologische Innovationen beschleunigt, etwa durch digitale Plattformen für ETFs und Versicherungen.

Ein interessanter Aspekt: Unabhängig von der Generation bleiben die Kernmotive der Vorsorge ähnlich. Sowohl Jüngere als auch Ältere streben danach, finanzielle Sicherheit und Planbarkeit zu gewährleisten. Der Unterschied liegt in den Wegen, wie diese Ziele erreicht werden. Die Ergebnisse der Studie legen nahe, dass hybride Lösungen, die traditionelle und moderne Ansätze vereinen, an Bedeutung gewinnen könnten.

Außerdem auffallend ist der Unterschied zwischen den Generationen in Bezug darauf, wie sich die Österreicher:innen vor dem Abschluss einer Versicherung informieren. So sind es gut 20 Prozent der 18- bis 29-Jährigen, die sich über Social Media informieren. Insgesamt sind auch Online-Vergleichsportale und Websites von Versicherungsunternehmen wichtige Informationsquellen.

Unternehmer:innen und finanzielle Vorsorge

Die Bedeutung der Vorsorge zeigt sich besonders bei Unternehmer:innen und Selbstständigen, die nicht automatisch von staatlichen Sicherungssystemen profitieren. Während Unternehmer:innen gegebenenfalls auf betriebliche Vorsorgeprogramme zurückgreifen können, profitieren Selbstständige eher von einer Kombination aus individuellen Ansätzen wie ETFs, Versicherungen oder privaten Vorsorgemodellen, um ihre Absicherung maßgeschneidert zu gestalten.

Beispielsweise kann eine Startup-Gründerin einen ETF-Sparplan nutzen, um Kapital für das Unternehmen aufzubauen, und dies mit einer Ablebensversicherung kombinieren, um die eigene Familie abzusichern. Dadurch wird eine Balance zwischen persönlicher und beruflicher Vorsorge geschaffen.

Ausblick: Wohin geht die Reise?

Die Zukunft der Vorsorge in Österreich wird maßgeblich von den Bedürfnissen der jüngeren Generationen geprägt sein. Anbieter müssen Produkte entwickeln, die sowohl die traditionelle Sicherheit der Älteren als auch die Flexibilität und Innovationsfreude der Jüngeren berücksichtigen.

Mögliche Trends:

⦁ Hybride Produkte: Kombinationen aus Versicherungen und Investmentstrategien.

⦁ Digitale Lösungen: Noch mehr Fokus auf benutzerfreundliche Plattformen für den Abschluss und die Verwaltung von Produkten.

⦁ Nachhaltigkeit: Besonders für Millennials und die Gen Z spielt das Thema nachhaltige Geldanlagen für private Anleger:innen eine immer wichtigere Rolle.

Vorsorge als generationenübergreifende Herausforderung

Die finanzielle Vorsorge in Österreich vereint Tradition und Innovation: Ältere setzen auf Sparkonten und Versicherungen, während Jüngere ETFs und flexible Strategien bevorzugen. Die Ablebensversicherung bleibt generationenübergreifend zentral. Zukünftige Lösungen müssen Sicherheit und moderne Ansätze kombinieren, um den Bedürfnissen aller Altersgruppen gerecht zu werden und die Möglichkeit anbieten, die Vorsorge nachhaltig zu gestalten.