✨ AI Kontextualisierung

Beim Analyse-Portal CB Insights nennt man den Vorgang “Foie Gras’ing” in Anlehnung an die französische Delikatesse Foie gras: Fett- bzw. Stopfleber. Immer mehr Startups schließen Mega-Kapitalrunden über 100 Millionen US-Dollar ab. 184 solcher Runden gab es in den USA 2018 – ein neuer Rekord und eine massive Steigerung zum Vorjahr, in dem mit 120 Mega-Runden ebenfalls der Rekord gebrochen wurde. Die Erwartungen, die immer größere VCs zu immer größeren Investments bewegen, sind enorm. Bei CB Insights beschäftigte man sich nun mit der Frage, ob sich die Mega-Kapitalrunden für die Investoren überhaupt entsprechend auszahlen.

+++ SoftBank stellt 108 Milliarden US-Dollar AI-Fonds auf +++

Großes Vorbild Facebook

Die Messlatte ist dabei Facebook. 2012 startete der Silicon Valley-Riese mit einer Marktkapitalisierung von mehr als 100 Milliarden US-Dollar an der Börse. Seitdem gelang eine massive Steigerung: Derzeit liegt die Bewertung bei mehr als 550 Milliarden US-Dollar. Die insgesamt rund 1,24 Milliarden US-Dollar Kapital, die vor dem IPO investiert wurden, haben sich für die Kapitalgeber also massiv ausgezahlt.

Viele “High Raiser” verlieren nach dem IPO an Wert

Wie CB Insights auf Basis einer Analyse der 50 US-Unternehmen mit den größten Exits bzw. IPOs seit 2012 ausführt, ist Facebook aber die Ausnahme und nicht die Regel. Denn nicht nur ist seit dem Facebook-IPO 2012 keinem US-Startup mehr ein Börsengang oder Exit bei mehr als 100 Milliarden US-Dollar Bewertung gelungen. Tatsächlich können viele Unternehmen, die insgesamt mehr als 100 Millionen US-Dollar aufgenommen haben (“High Raiser”), ihre Bewertung nach dem IPO (Daten bis Ende 2018) nicht halten und verlieren an Marktkapitalsierung. Der Fall war das bei ganzen sechs der elf “High Raiser”-Unternehmen mit der höchsten Bewertung beim Börsengang: Snap, Groupon, Dropbox, Zynga, Lending Club, und GreenSky. Die ebenfalls in dieser Gruppe liegenden Twitter und Zayo Group Holding verzeichneten seit dem IPO weniger als 100 Prozent Wertzuwachs.

+++ Warum Profitabilität im Silicon Valley anders gedacht wird +++

“Low Raiser” performen besser

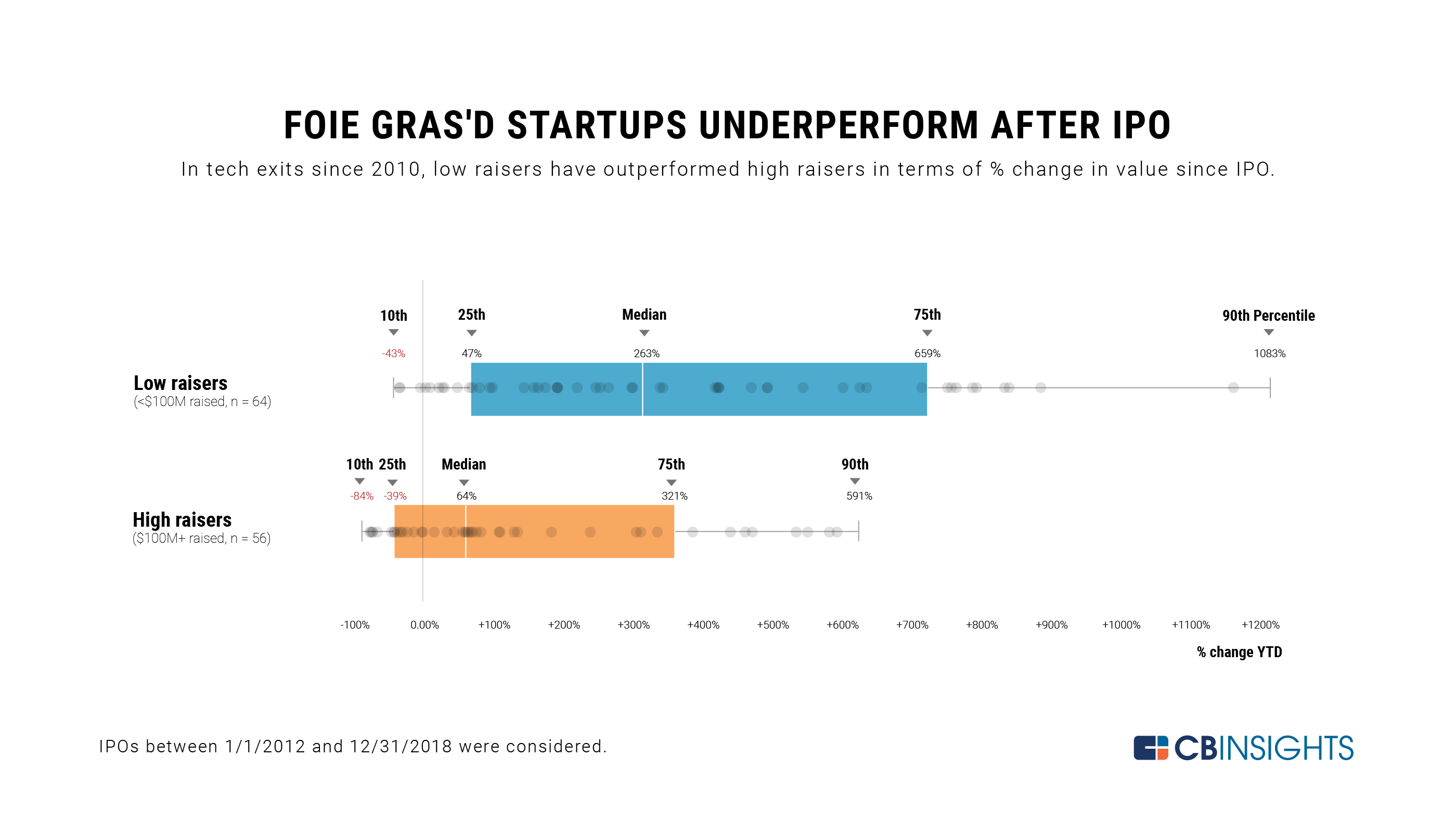

Der Median beim Wertzuwachs liegt bei “High Raiser”-Unternehmen nach dem IPO bei 64 Prozent (siehe Grafik unten). Dem gegenüber steht der Wertzuwachs-Median von 263 Prozent bei “Low Raiser”-Unternehmen (die vor dem IPO/Exit weniger als 100 Millionen US-Dollar aufgenommen haben). Ein Viertel dieser “Low Raiser”-Unternehmen hatte gar einen Wertzuwachs von mehr als 659 Prozent (3. Quartil). Ein Wertverlust nach dem IPO trat hingegen bei weniger als 15 Prozent ein. Spitzenreiter in dieser Gruppe ist ServiceNow mit einem Wertzuwachs von rund 1900 Prozent. Sechs der neun beim IPO am höchsten bewerteten “Low Raiser” konnten ihren Wert zumindest verdreifachen: Neben ServiceNow auch Veeva Systems, Palo Alto Networks, Tableau Software, Splunk, und Ubiquiti Networks.

16 von 50 Spitzen-Exits/IPOs von “Low Raiser”-Unternehmen

Insgesamt haben es 16 “Low Raiser” in die Gruppe der 50 IPOs bzw. Exits mit der höchsten Bewertung (seit 2012) geschafft. Herausragendstes Beispiel ist WhatsApp, das 2014 für 19 Milliarden US-Dollar an Facebook ging, nachdem es zuvor insgesamt nur 60 Millionen US-Dollar Kapital aufgenommen hatte. Das Messaging-Unternehmen ist damit aber auch der einzige “Low Raiser”, dem ein Exit/IPO bei mehr als zehn Milliarden US-Dollar Bewertung gelang. Neben Facebook fallen noch fünf weitere “High Raiser” in diese Gruppe.

Investoren verdienen an kleinen IPOs/Exits mehr

CB Insights kommt zu einem eindeutigen Befund: Immer mehr, immer größere Kapitalrunden gehen nur stark unterproportional mit größerem Wertzuwachs für die Investoren einher. Untermauert wird das auch durch ein drastisches Sinken der Kapitaleffizienz bei Unternehmen mit einer Exit/IPO-Bewertung über einer Milliarde US-Dollar. Während Investoren ihr Geld bei diesen im Jahr 2013 durchschnittlich noch versechzehnfachten, lag der Multiplikator 2018 nur mehr bei durchschnittlich 6,9. Bei Unternehmen mit kleineren Exits/IPOs veränderte sich der Wert im gleichen Zeitraum hingegen nur geringfügig nach unten. Tatsächlich stiegen Investoren 2018 bei Exits/IPOs zwischen 500 Millionen und einer Milliarde US-Dollar mit einem Multiplikator von 8,9 sogar am besten aus.

“Liebesaffäre mit Mega-Kapitalrunden muss überdacht werden”

CB Insights resümiert daher, der Trend zum “Overfunding” sei aus den Daten offensichtlich erkennbar. “Die Liebesaffäre des Silicon Valley mit Mega-Kapitalrunden muss überdacht werden. So viel Kapital wie möglich, so schnell wie möglich in Startups zu pumpen ist nicht nur eine schlechte Formel für einen guten Exit – es ist geradezu gefährlich, wenn man es durch die Brille des langfristigen Erfolgs an den Börsen betrachtet”.