✨ AI Kontextualisierung

Im Tech-Sektor Europas bewegt sich etwas. Laut dem Tech-Titans-Report hat sich im europäischen Raum die Anzahl der Unicorns seit 2014 von 30 auf 69 erhöht. Allein im Vorjahr waren es 14 Firmen, die den Unternehmenswert von einer Milliarde US-Dollar übersprungen haben. Der Brutkasten hat mit Julian Riedlbauer, Partner von GB Bullhound, über aktuelle Entwicklungen in der Tech-Szene gesprochen.

+++ Unicorn-Status erreicht: Revolut holt sich 250 Mio USD Kapital +++

Tech-Titans-Report: Spotify am Weg zum Titanen

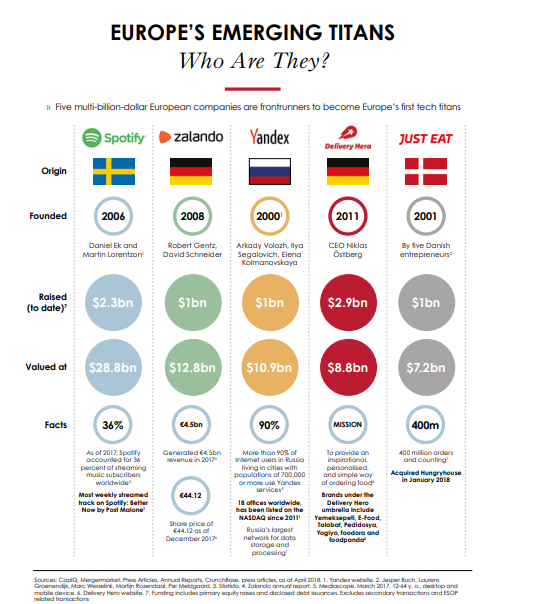

GP Bullhound zufolge haben sich seit 2014 fünf ‚Decacorns‘ – Unternehmen im Wert von zehn Milliarden US-Dollar oder mehr – in der europäischen Technologieszene etabliert: Yandex, Zalando, Supercell, Mobileye und Spotify. Der Musik-Streaming-Dienst Spotify ist dabei der klare Spitzenreiter im Rennen auf dem Weg zum „Titanen“ mit 50 Milliarden-US-Dollar-Bewertung. Das Unternehmen konnte innerhalb von einem Jahr durch seinen kürzlich abgeschlossenen Börsengang seine Unternehmensbewertung um 122 Prozent steigern.

Allein der deutsche Markt hat bislang acht Unicorn-Unternehmen hervorgebracht, woraus eine Gesamtbewertung von 36 Milliarden US-Dollar resultiert. Den Grund für die allgemein positive Entwicklung in Europa sieht Julian Riedlbauer darin, dass Gründer mehr Erfahrung haben und in europäische Firmen mehr Geld hineingesteckt wird. „Dadurch können Unternehmen schneller wachsen. Zudem gibt es mehr Börsengänge und allgemein gesprochen, mehr Möglichkeiten Geld zu akquirieren“, sagt der Leiter der deutschen GP Bullhound-Niederlassung in Berlin.

Mehr Wachstumskapital und schnellere Internationalisierung

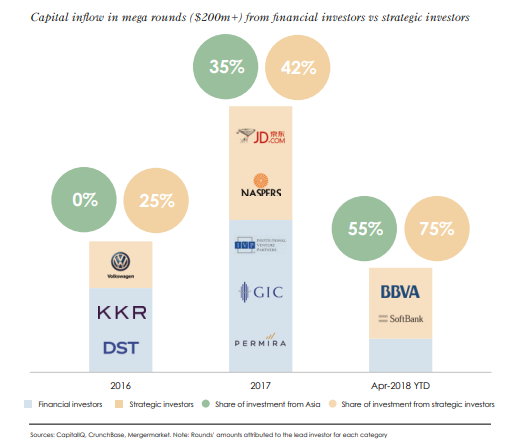

Neben dem deutschen ist es vor allem der UK-Markt, der laut dem Tech-Titans-Report federführend ist. Dort sind allein im letzten Jahr sechs Unicorns entstanden. Die Voraussetzungen für diese Entwicklung lägen im britischen Ökosystem, das zu den älteren europäischen Systemen gehöre. Britische Unternehmen würden sich ferner schneller internationalisieren, meint Riedlbauer, der zudem mehr Wachstumskapital auf der Insel verortet. Im Tech-Titans-Report ist hierbei von einem Paradigmenwechsel die Rede, was Investitionskapital betrifft. Der Report nimmt dabei strategische Investoren in den Fokus.

Strategische Investoren besser als Finanzinvestoren?

2017 erhielten europäische Tech-Unternehmen rund 20 Milliarden US-Dollar an Investitionen. Megarounds – Finanzierungsrunden von 200 Millionen oder mehr – konnten im Vorjahr neun Unternehmen (darunter u. a. Auto1 Group, Deliveroo, Delivery Hero, Klarna und Unity) lukrieren, während es 2013 gerade einmal zwei (Spotify und Mobileye) waren. Als Grund nennt der Report die vermehrte Aktivität von strategischen Investoren. 42 Prozent der Investments in Megarounds-Größe im Jahr 2017 und 75 Prozent in diesem Jahr stammen von Strategen wie etwa BBVA, Naspers und Softbank.

Warum dies so sei und warum die Investitionsbereitschaft seitens strategischer Investoren im Vergleich zu Finanzinvestoren größer werde, wisse man noch nicht, so Riedlbauer. Jedoch deute die Entwicklung auf einen Paradigmenwechsel hin, da die Strategie an die Stelle der traditionellen Finanzinvestoren trete. Hierbei seien es vor allem asiatische Investoren, die am ehesten investieren. Sie hätten im Jahr 2017 bereits 35 Prozent und in diesem Jahr mehr als die Hälfte aller bisherigen Mega-Runden geführt.

Mehr Kapital in USA und Asien

Laut Report wird klar: Der Technologiesektor in den USA und Asien hat im Durchschnitt 4,5-mal mehr Kapital angezogen als seine europäischen Pendants: Chinas Didi hat mit 15,7 Milliarden US-Dollar die meisten Finanzmittel von Investoren erhalten, während in Deutschlands Delivery Hero 2,9 Milliarden US-Dollar seit der Gründung bis Ende des letzten Jahres eingesammelt hat. Auch im vergangenem Jahr hat das Unternehmen die meisten Mittel in Europa beschafft. „Europa liegt deutlich hinter China, was größere Finanzierungsrunden betrifft. Es muss noch einiges getan werden, um aufzuschließen, aber es wird besser“, so die Einschätzung Riedlbauers zum Vergleich mit internationalen Spitzenreitern.

Österreich nicht aggressiv genug

Der Report nennt mit UK, Deutschland, Schweden, Israel und Russland fünf essentielle Key-Markets, die für die europäische Tech-Szene von großer Bedeutung sind. Österreich dagegen habe zwar eine aktive Tech-Szene und tolle Startups, jedoch sind die Firmen „global nicht aggressiv genug“, so Riedlbauer. Die österreichische Szene befinde sich dort, wo Berlin vor fünf Jahren war. Es brauche mehr Kapital und Unternehmen, die groß genug werden, um internationale Investoren anzuziehen.

Die Kriterien für den Report

Für den Report wurden mehr als 400 Firmen im europäischen Technologie-Ökosystem analysiert. Ziel war es, die Unternehmen zu identifizieren, die am ehesten zu den Milliarden-Unternehmen von morgen gehören werden. Für die Analyse waren Technologieunternehmen mit einer Ausrichtung auf Internet/Software mit europäischem Hauptsitz und einer Gründung nach dem Jahr 2000 relevant. Zudem wurden nur Firmen berücksichtigt, die ab 2014 20 Millionen US-Dollar oder mehr eingesammelt haben oder einen Unternehmenswert von 400 Millionen US-Dollar hatten.

Über GP Bullhound

Das weltweit agierende M&A-Beratungs- und Tech-Investitionsunternehmen GP Bullhound berät sowohl Unternehmen, als auch Gründer und Investoren in den Bereichen Mergers & Acquisitions (M&A) und Wachstumsfinanzierungen. Seit seiner Gründung 1999 in London hat GP Bullhound mehr als 240 M&A- und Privat-Placement-Transaktionen mit führenden Industrieunternehmen wie Essence, Avito, Delivery Hero, Fjord, King Digital Entertainment, Pingdom, Innogames sowie Spotify abgeschlossen und hat mittlerweile Standorte in San Francisco, Stockholm, Berlin, Manchester, Hongkong, Madrid, New York und Paris.