✨ AI Kontextualisierung

Sie ist wieder da, die Angst vor der Inflation. Angesichts der Gelddruckprogramme der Notenbanken und der Coronapakete der Staaten ist das auch kein Wunder. Gold, Aktien, Immobilien und sogar Kryptowährungen erfreuen sich mitten im Trümmerfeld der Corona-Krise plötzlich großer Beliebtheit, weil viele Anleger aus Angst vor Geldentwertung in Sachwerte flüchten. Den Notenbanken ist die Inflationsrate viel zu niedrig.

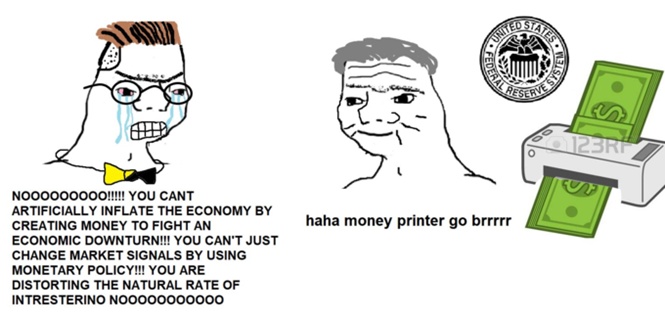

Besonders Fed-Chef Jay Powell. Er gibt Interviews, in denen er vom “Gelddrucken” spricht. Jetzt hat er ein neues Ziel ausgegeben: Die Inflationsrate soll erstmal überschießen. Der “Money Printer” hat es sogar zum Meme-Status geschafft.

Inflation: “It’s not a bug, it’s a feature”

Es scheint also viele gute Gründe zu geben, sich vor Inflation zu fürchten. Und doch streiten sich die Ökonomen. Wie ist das also mit der Inflation. Müssen wir Angst haben oder nicht?

Eigentlich ist die Sache simpel: Wenn die Preise steigen und die Kaufkraft des Geldes sinkt, herrscht Inflation. Wenn die Preise fallen und die Kaufkraft des Geldes steigt, herrscht Deflation. In unserem System ist die Inflation der Normalzustand. Die Notenbanken definieren “Preisstabilität” sogar mit einer Inflationsrate von rund zwei Prozent. Anders gesagt: Jedes Jahr soll unser Geld um zwei Prozent an Wert verlieren. “It’s not a bug, it’s a feature”, sagt man dazu. Nehmen wir den Euro. Ein Produkt, das bei seiner Einführung 1999 genau 100 Euro gekostet hat, steht heute mit 143 Euro in der Preisliste.

Inflation ist der Normalzustand in unserem System

Wer also heute erst Angst vor der Inflation bekommt, ist ein bisschen spät dran. Ja, die gemeldeten Inflationsraten waren in den vergangenen Jahren meist unterhalb der Grenze von zwei Prozent. Aber die gern aufgestellte Behauptung, “Es gibt keine Inflation“, ist schlicht falsch.

Die Entwertung unseres Geldes ist permanent und allumfassend. Sie treibt unser Wirtschafts- und Gesellschaftssystem vor sich her. Sie steckt hinter dem Gefühl eines sich immer schneller drehenden Hamsterrades. Sie ist der Grund für steigende Löhne, Mieten und Supermarktpreise. Seit mittlerweile zehn Jahren verhindert sie in Zusammenarbeit mit extrem niedrigen Zinsen den Kapitalaufbau der Sparbuch-Sparer. Sie treibt die Ungleichheit an, weil Investoren belohnt werden, wenn Immobilien, Aktien, Edelmetalle und andere Assets im Preis steigen. Sie ist der Grund, warum wir Wörter wie “inflationsbereinigt” und “Realzinsen” überhaupt brauchen.

Zwei Prozent Geldentwertung pro Jahr: Die Inflation ist eine versteckte Steuer, die alle trifft – aber vor allem diejenigen, die sie nicht verstehen.

Die Wirtschaftskrise bringt schlechte Deflation

Es gibt dennoch Faktoren, die ihr entgegenwirken. Eine Wirtschaftskrise, wie wir sie gerade sehen, ist tendenziell deflationär. Menschen geben weniger Geld aus, was den Preisauftrieb hemmt. Firmen gehen pleite, Kredite werden nicht bedient. Investitionen werden hinausgeschoben. Solche Entwicklungen treiben den Notenbankern den Angstschweiß auf die Stirn. Denn diese Form der Deflation kann eine fatale Abwärtsspirale auslösen. Sie ist geldgetrieben.

Aber: Inflation ist der Normalzustand. Das soll so bleiben. Deswegen werden in der Krise die Geldschleusen geöffnet. Man ersetzt Geld, das durch Pleiten und gestrichene Ausgaben verloren gegangen ist. Die Notenbanken stützen die Weltwirtschaft wie die Regierungen Firmen stützen, die ihre Mieten nicht bezahlen können. Sie fluten das System. Geld, Geld und noch mehr Geld. Notenbanken können auch nicht pleite gehen. Sie drucken das Zeug ja. Per Knopfdruck.

Die Technologie bringt gute Deflation

Aber das Spiel ist nicht so einfach. Es wird jedes Jahr schwieriger. Um Wachstum zu erreichen, braucht es immer mehr Geld. Dazu kommt: Technologie, Wettbewerb und Globalisierung sind mächtige deflationäre Faktoren. Dank des Smartphones brauchen wir heute keine Digitalkameras oder Taschenrechner mehr. Wir schreiben keine Briefe sondern E-Mails oder Chatnachrichten. Google liefert uns gratis das Wissen aller Bibliotheken der Welt ins Haus. Wir zoomen ans andere Ende der Welt und wenn wir doch fliegen, dann mit der Billigairline. Wettbewerb und der technische Fortschritt, angetrieben durch das so genannte Moorsche Gesetz, machen das Leben und Arbeiten effizienter und billiger.

Dieser deflationäre Faktor wird grob geschätzt von den Statistikern zwar eingerechnet, seine wahre Tragweite ist aber schwer quantifizierbar. Denn die Kraft der Computer steigt nicht linear sondern exponentiell. Der US-Autor Jeff Booth hat ein faszinierendes Buch darüber geschrieben: “The Price of Tomorrow”. Diese Deflation ist gut, sagt Booth. Sie hilft uns. Sie macht das Leben einfacher. Sie wird weiterhin und in überraschender Geschwindigkeit arbeiten – zum Vorteil aller. Aber sie passt nicht ins inflationäre Konzept der Notenbanken.

Auch deswegen werden diese in den kommenden Tagen, Wochen und Monaten immer stärker aufs Gas steigen. Die Zusammenarbeit mit den Regierungen wird sich intensivieren. Corona bietet die perfekte Bühne für Infrastrukturinvestments, Konjunkturprogramme und sogar Direktzahlungen an die Bevölkerung. Sind die krisenbedingten Probleme erstmal überwunden, ist die Sorge vor der Inflation mittelfristig also berechtigt. Gleichzeitig hat die Pandemie schon jetzt kurzfristige, inflationäre Folgen, wie man in den Supermärkten und Restaurants beobachten kann.

Können die Notenbanken überhaupt gewinnen?

Und sie hat langfristige Folgen an den Märkten. Wir blasen gerade wieder eine Techbubble auf, weil Unternehmen wie Amazon und Microsoft vom technischen Fortschritt profitieren – und von den Folgen der Pandemie. Anleger stecken ihr Geld, dessen Wert von den Notenbanken permanent verwässert wird, deshalb lieber in solche Aktien als in Sparbücher.

Wie dieses Spiel ausgeht, weiß niemand. Jeff Booth argumentiert, dass die Notenbanken den Kampf gegen die gute, technologiegetriebene Deflation nicht gewinnen können. Die Folge wäre ein Paradigmenwechsel von epochalem Ausmaß. Aber bis dahin läuft das inflationäre Skript der Nachkriegszeit weiter. Das Hamsterrad dreht sich schneller. Und schneller. Und schneller. Bis es aus der Verankerung springt und davon rollt.

Über den Autor

Niko Jilch ist Wirtschaftsjournalist, Speaker und Moderator. Nach acht Jahren bei der „Presse“ ging er Ende 2019 zum Thinktank „Agenda Austria“, wo er als wissenschaftlicher Mitarbeiter die Bereiche „Geldanlage und digitale Währungen“ abdeckt, sowie digitale Formate aufbaut, etwa einen neuen Podcast. Twitter: @jilnik