✨ AI Kontextualisierung

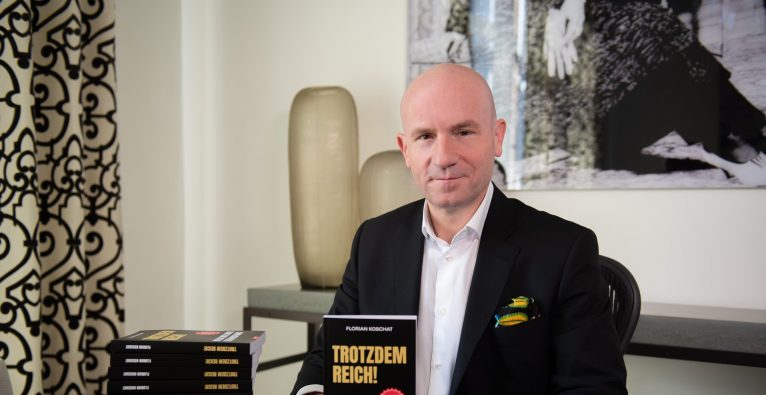

Statistisch gesehen ist der soziale Aufstieg in Österreich durchaus schwierig. Der überwiegende Großteil der Menschen bleibt in der sozialen Schicht der Eltern. Doch es geht auch anders, ist Investmentbanker Florian Koschat überzeugt. Mit „Trotzdem reich! Wie Du trotz armer Eltern vermögend wirst.“ richtet er ein neues Ratgeber-Buch direkt an Jugendliche aus finanziell schwachen Familien und will ihnen konkrete Tipps auf den Weg geben. Das Buch ist ab heute im Handel und online erhältlich und erschien im semper fi Verlag des früheren Lernsieg-Gründers Benjamin Hadrigan.

Doch was ist die Motivation für Florian Koschat, der öffentlich bekanntlich kein Geheimnis aus seinem eigenen Reichtum macht, einen Ratgeber für Jugendliche zu schreiben? Und was unterscheidet das Buch von anderen mit ähnlichem Konzept am Markt? Das und mehr hat brutkasten ihn gefragt.

brutkasten: Die Idee eines Ratgebers, der zeigt, wie man aus dem Nichts ein Vermögen aufbaut, ist nicht neu. Was machen Sie in „Trotzdem reich!“ anders?

Florian Koschat: Stimmt, es gibt viele Finanzratgeber. Aber die meisten davon kommen aus den USA und funktionieren nur in einem völlig anderen System. In Österreich wachsen Jugendliche unter anderen Voraussetzungen auf – sozial, kulturell und wirtschaftlich. Deshalb war es mir wichtig, ein Buch zu schreiben, das unsere Realität abbildet. Ich wollte jungen Menschen zeigen: Du brauchst keine reichen Eltern, um ein Vermögen aufzubauen – aber du brauchst das richtige Wissen. Und das bekommen sie bei uns nicht in der Schule. „Trotzdem reich!“ bietet einfache, ehrliche Strategien – ohne theoretisches Blabla, ohne Fachchinesisch.

Was ist Ihre persönliche Motivation, diese Gruppe anzusprechen?

Die Schere zwischen Arm und Reich geht immer weiter auseinander. Und das liegt nicht nur daran, dass Kinder aus reichen Familien viel Geld bekommen, sondern vor allem daran, dass sie bestimmtes Wissen und Denkweisen mitbekommen, mit denen sie Reichtum aufbauen können. Oft schreiben mir auf Instagram junge Menschen aus einfachen Verhältnissen und fragen, ob ich ihnen nicht helfen kann. Dieses Buch ist meine Antwort darauf.

Woher kommt generell die Motivation, ein Buch zu schreiben?

Ich glaube, wer Erfolg hat, hat auch Verantwortung. Und ein Buch ist ein perfekter Weg, Wissen zu teilen. Ich kann nicht mit jedem einzelnen jungen Menschen ein Gespräch führen – aber ich kann meine Erfahrungen aufschreiben. Und wenn dieses Buch nur ein Jugendlicher lesen sollte und es ihm hilft, die Kurve zu kriegen, hat es sich für mich gelohnt.

Für alle, die das Buch nicht lesen: Was muss in Sachen Finanzbildung politisch passieren?

Ich halte mich aus politischen Themen heraus, das ist was für Politiker– aber eins ist klar: Finanzbildung gehört verpflichtend in jedes Klassenzimmer. Es kann nicht sein, dass man maturiert und keine Ahnung hat, wie ein Konto funktioniert oder wie man sich vor Schulden schützt. Wir bilden Dichter aus – aber keine jungen Menschen, die wirtschaftlich auf eigenen Beinen stehen können. Das muss sich ändern.

Gibt es auch andere politische Maßnahmen als eine Integration in die Lehrpläne, die Ihrer Meinung nach sinnvoll wären?

Das ist ein Thema für unsere Politiker. Geld ist allgegenwärtig – und trotzdem wird kaum darüber gesprochen. Deshalb ist es wichtig, dass wir schon bei Kindern und Jugendlichen das Interesse für wirtschaftliche Zusammenhänge wecken. Finanzielle Bildung sollte keine Frage von Herkunft oder Glück sein. Jeder junge Mensch verdient die Chance, wirtschaftlich kompetent durchs Leben zu gehen.

Sie äußern sich auch sehr kritisch gegenüber dem Prinzip Work-Life-Balance, wenn es um den Aufbau eines Vermögens geht…

Ich bin nicht grundsätzlich gegen Balance – aber ich glaube, viele haben die Reihenfolge verwechselt. „Work-Life-Balance“ klingt gut, aber wenn du bei null startest, brauchst du zuerst Work. Und zwar richtig viel davon. Erfolg fällt nicht vom Himmel. Wer heute sagt: „Ich will reich werden“, aber gleichzeitig vier Tage arbeiten und drei Tage chillen will – das wird nicht funktionieren.

Sie liefern im Buch einen konkreten Fünf-Schritte-Plan. Können Sie uns den ersten Schritt schon verraten?

Gerne. Der erste Schritt ist die Denkweise. Viele Jugendliche wachsen mit Glaubenssätzen auf wie: „Reiche sind arrogant“ oder „Ich werde sowieso nie etwas erreichen“. Aber wer so denkt, sabotiert sich selbst. Deshalb beginnt mein Plan damit, alte Denkblockaden zu lösen – und sich selbst überhaupt erst mal zu erlauben, erfolgreich zu sein.

Aus aktuellem Anlass: Vermögensaufbau passiert unter anderem über Aktieninvestments. Diese Woche ist die Börse gecrasht und viele sind in Panik verfallen. Wie sehen Sie die Situation, was würden Sie jungen Menschen diesbezüglich raten?

Ruhig bleiben. Panik und Angst sind die schlechtesten Berater, wenn du Vermögen aufbauen willst. Wer jung ist, sollte solche Phasen nicht fürchten – sondern verstehen, was sie bedeuten. Stell dir vor: Ein Nike-Schuh, der gestern noch 500 Euro gekostet hat, kostet heute 250. Würdest du ihn dann panisch meiden? Oder zugreifen? Genau so ist es bei Qualitätsaktien. Wer langfristig denkt, sieht den Crash als Chance – nicht als Risiko.