✨ AI Kontextualisierung

Sie ist zurück und das mit rekordhohen Werten. Sie, die Inflation, von den einen gefürchtet, von den anderen als vermeintlich kleineres Übel billigend in Kauf genommen. Sie, die in ihrer extremen Ausprägungsform, der Hyperinflation, Gesellschaften ins Elend gestürzt hat und politische Systeme hat einstürzen lassen. Sie, die für viele Jahre, gar Jahrzehnte, kaum eine Rolle gespielt hat, wird wieder Teil unseres Alltags. Das ist Grund genug, sich mit den verschiedensten Facetten der Inflation auseinander zu setzen.

Was ist eigentlich Inflation?

Heutzutage wird unter Inflation der Anstieg der Konsumentenpreise verstanden, der anhand der Preisentwicklung eines repräsentativen Warenkorbs gemessen wird. Legt das allgemeine Preisniveau gegenüber dem Vorjahr zu, spricht man von Inflation, geben die Preise auf breiter Front nach, wird von Deflation gesprochen. Die meisten Ökonomen und Zentralbanken sind der Ansicht, dass die optimale Inflationsrate bei um die 2 Prozent liegt. Gar nicht so selten werden daher erst Inflationsraten über der von den Zentralbanken festgelegten Zielgröße als Inflation bezeichnet.

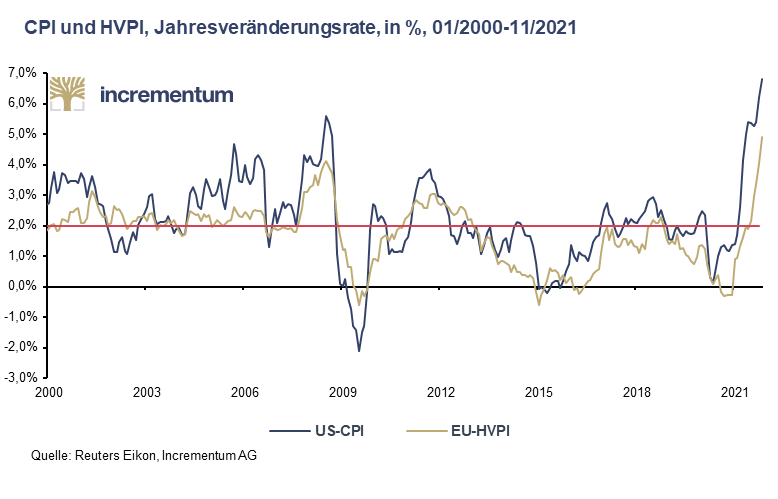

Der für die Eurozone und die gesamte EU verwendete Inflationsindikator ist der „Harmonisierte Verbraucherpreisindex“ (HVPI). Mit einem Anstieg von 4,9 Prozent, so die erste Schätzung, dürfte der HVPI im November so kräftig zugelegt haben wie noch nie seit Einführung des Euro. Für die USA wird meist der „Consumer Price Index“ (CPI) herangezogen, der im November im Jahresvergleich um 6,8 Prozent angestiegen ist, und damit so stark wie seit fast 40 Jahren nicht mehr. Die US-amerikanische Zentralbank, die Federal Reserve, richtet ihre Geldpolitik allerdings an einem anderen Inflationsindex aus, und zwar am „Personal Consumption Expenditures Price Index“, kurz PCE.

Welche Güter und Dienstleistungen in den Warenkorb einfließen und wie diese gewichtet werden, ist mitunter Gegenstand heftiger Debatten. Vielfach wird etwa kritisiert, dass zwar Mieten in den Warenkorb einfließen, nicht aber die Preise von Eigenheimen. Begründet wird die Nichtberücksichtigung der Immobilienpreise damit, dass in dem zur Inflationsberechnung herangezogenen Warenkorb nur Konsumgüter einfließen. Vermögenspreise wie jene von Immobilien, aber auch von Aktien und anderen Vermögenswerten bleiben daher in Verbraucherpreisindizes unberücksichtigt.

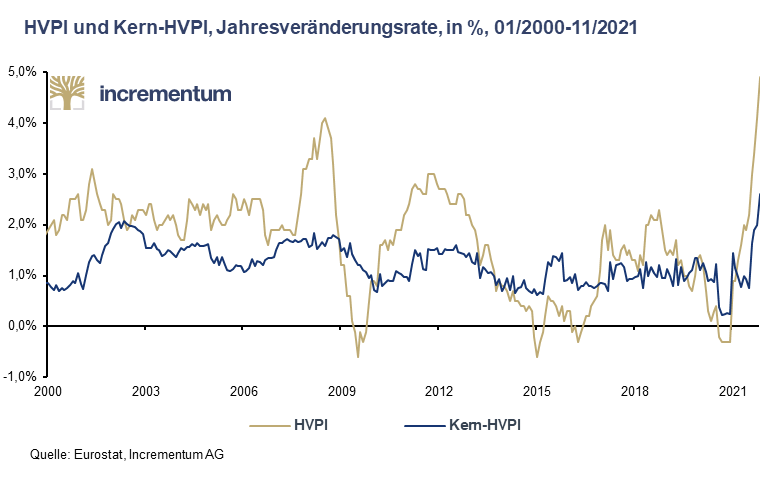

Weil die Zentralbanken nicht Getriebene kurzfristiger Ausschläge nach oben oder unten werden wollen, legen sie in der konkreten Ausgestaltung ihrer Geldpolitik ein besonderes Augenmerk auf die sogenannte Kerninflation. Diese klammert die stark schwankenden Energie- und Lebensmittelpreise aus. Zudem sind die Energiepreise einem starken politischen Einfluss ausgesetzt, die Lebensmittelpreise werden spürbar vom Wetter beeinflusst, zwei Faktoren, die nicht im Einflussbereich der Geldpolitik stehen.

Anders formuliert: Die Notenbanken wollen nur für jenen Preisauftrieb verantwortlich sein, der auf geldpolitische Entscheidungen, nicht aber auf politische Maßnahmen oder das Wetter zurückzuführen sind. Wie der nächste Chart zeigt, können die Werte für den Gesamtindex und die Kerninflation deutlich voneinander abweichen.

Der Ursprung der Inflation

Inwieweit allgemeine Teuerung mit einer steigenden Geldmenge in Verbindung steht, wird bis heute unter Ökonomen lebhaft diskutiert. Milton Friedman hat es jedoch wohl auf den Punkt gebracht mit seiner prägnanten Aussage: „Inflation ist immer und überall ein monetäres Phänomen.“ Diese Sichtweise ist auch konsistent mit der sprachgeschichtlichen Evolution des Wortes „Inflation“. Der Begriff Inflation leitet sich ab vom lateinischen Verb „inflare“, das „aufblähen“ bzw. „anschwellen“ bedeutet. Dieses Aufblähen war ursprünglich auf die Geldmenge bezogen, die als Ursache für den allgemeinen Preisanstieg erkannt worden war. Heute wird jedoch als Inflation die unausweichliche Konsequenz der Geldmengenausweitung bezeichnet, der allgemeine Preisanstieg.

Für den mengenmäßig weitaus größeren Teil der Geldschöpfung sind allerdings nicht die Zentralbanken verantwortlich, sondern das Geschäftsbankensystem durch die sogenannte Giralgeldschöpfung. Jedes Mal, wenn eine Geschäftsbank einen Kredit vergibt, schöpft sie zusätzliches kaufkraftwirksames Geld. Diese Zweistufigkeit der Geldproduktion kann als charakteristisch für das moderne Geldsystem bezeichnet werden. Seit der „Großen Finanzkrise“ 2007/2008 ist aufgrund der zahlreichen Rettungsmaßnahmen der Anteil der Zentralbankgeldmenge an der gesamten Geldmenge deutlich angewachsen.

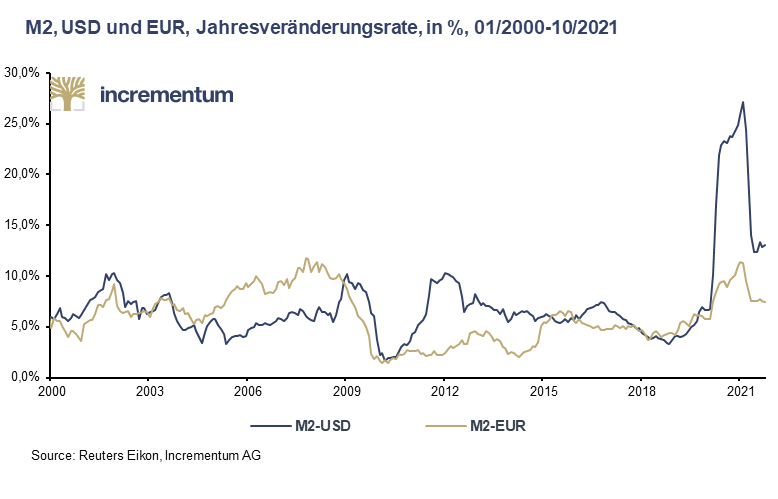

Seit Ausbruch der Coronapandemie war die Geldmengenentwicklung speziell in den USA extrem. Doch auch im Euroraum weitete sich die Geldmenge deutlich über dem langjährigen Schnitt aus. Die im folgenden Chart abgebildete Geldmenge M2 umfasst neben dem von der Zentralbank unmittelbar ausgegebenen Zentralbankgeld – Münzen, Banknoten, Reserven der Geschäftsbanken bei der Zentralbank – die Einlagen der Kunden bei den Geschäftsbanken.

Allerdings ist die Auffassung, wonach sich eine Ausweitung der Geldmenge unmittelbar in höheren Inflationsraten niederschlägt, aus mehreren Gründen unzutreffend. So kann die zusätzlich geschöpfte Geldmenge durch einen Anstieg der Ersparnisbildung vorübergehend absorbiert werden. Man spricht in diesem Fall von einer niedrigeren Umlaufgeschwindigkeit des Geldes. Das vorhandene Geld wird weniger oft umgeschlagen, was den Preisdruck erheblich mindert. Lockdowns wirken in diese Richtung, denn aufgrund der geschlossenen Geschäfte und der Erschwernisse im Reiseverkehr war und ist das Geldausgeben vielfach gar nicht möglich.

Zum anderen umfasst, wie bereits erwähnt, der zur Inflationsmessung herangezogene Warenkorb nur Konsumentenpreise. Fließt zusätzlich geschöpftes Geld in die Finanzwirtschaft, werden die dortigen Preise – Aktien, Anleihen, Immobilien, Kryptowährungen – aufgeblasen, die jedoch nicht in die Inflationsberechnung einfließen. Börsen- und Immobilienblasen sind daher auch als Folge einer allzu kräftigen Geldmengenausweitung zu werten.

Vorübergehend oder nicht vorübergehend?

Vieles spricht dafür, dass die Zeiten niedriger Inflationsraten vorbei sind, dass also entgegen der Beteuerung führender Notenbanker der aktuelle Inflationsschub nicht vorübergehend ist. Damit ist nicht gemeint, dass die Inflationsraten fortwährend steigen werden, sondern dass die Inflationsraten über dem Inflationsziel von 2 Prozent liegen werden. Anders ausgedrückt: Während die Notenbanken in den vergangenen Jahren mit – aus ihrer Sicht – zu niedrigen Inflationsraten zu kämpfen hatten, werden sie in Zukunft mit zu hohen Inflationsraten konfrontiert sein. Und das, obwohl sowohl die Federal Reserve als auch die EZB erst vor kurzem ihr jeweiliges Inflationsziel gelockert haben.

Ein wichtiges Argument dafür, dass das Inflationsbekämpfungspotenzial der Notenbanken aktuell sehr eingeschränkt ist, liegt in der hohen Verschuldung vieler Staaten. Eine Straffung der Geldpolitik hätte nämlich zur Folge, dass die Zinsbelastung der Schuldner zunimmt. Das hätte negative Auswirkungen auf die Konjunkturentwicklung und für alle Schuldner, darunter insbesondere den Staat, den mit Abstand größten Einzelschuldner.

Für die USA hat das „Congressional Budget Office“ (CBO), die Budgetbehörde des US-Kongress, Berechnungen angestellt, wie sich eine Erhöhung des Zinsniveaus auf den Zinsaufwand des Bundes auswirken würde. Selbst bei einem Anstieg des Zinsniveaus auf ein im historischen Vergleich moderates Niveau würde sich der Zinsaufwand von aktuell rund 1,4 Prozent des Bruttoinlandsprodukts auf 8,6 Prozent im Jahr 2051 mehr als versechsfachen. Ein anderes Szenario, das weit davon entfernt ist, extrem zu sein, würde den Zinsendienst auf 15,8 Prozent des Bruttoinlandsprodukts ansteigen lassen. Eine inflationistische Geldpolitik, die die Zinsen niedrig hält, würde dagegen den Staaten, und damit allen Schuldner, helfen, sich zu entschulden.

Weitere Gründe, die für einen strukturellen Wandel weg von niedrigen und sinkenden Inflationsniveaus hin zu höheren Inflationsniveaus sprechen, sind:

- Die preisdämpfend wirkende Globalisierung ist durch die Corona-Pandemie erheblich unter Druck geraten, ebenso aufgrund der anhaltenden geopolitischen Spannungen. Zudem sind im Kampf gegen den Klimawandel weitere Desintegrationsschritte wahrscheinlich. Die EU diskutiert etwa die Einführung eines CO2-Zolls. Das führt aufgrund der höheren Bruttopreise unmittelbar zu einer höheren Inflation, die Handelsdesintegration lässt als Zweitrundeneffekt die Preise zusätzlich steigen.

- Die angestrebte grüne Transformation der Wirtschaft wird die Nachfrage nach den dafür nötigen Rohstoffen massiv erhöhen. Viele dieser Rohstoffe sind jetzt schon relativ knapp, was deutliche Preissprünge erwarten lässt.

- Ebenfalls für lange Zeit preisdämpfend gewirkt hat die Ausweitung des Arbeitskräfteangebots durch die steigende Frauenbeschäftigungsquoten und die Ostöffnung. Aufgrund des demographischen Wandels wird der Arbeitskräftemangel zur neuen Normalität werden. Das erhöht die Verhandlungsmacht des Faktors Arbeit dauerhaft.

- Die Eingliederung Chinas in die Weltwirtschaft hat durch die deutliche Ausweitung der Güterproduktion den globalen Preisauftrieb merklich gebremst. Dieser Effekt wird in den kommenden Jahren aufgrund des demographischen Wandels in China nach und nach wegfallen.

- Der sich bereits vollziehende Generationswechsel bringt eine Generation in politische, wirtschaftliche und gesellschaftliche Führungspositionen, die nie in ihrem Leben die negativen Erfahrungen einer hohen Inflationsrate erlebt haben. Sie löst eine Reihe an Generationen ab, die in ihren Lebzeiten Hochinflations-, wenn nicht gar Hyperinflationsphasen am eigenen Leib erfuhren.

- Die Zentralbanken sehen sich immer häufiger als aktive Unterstützer politischer Programme, und damit als Financier des Staates, denn als Währungshüter.

Fazit

Weite Teile der westlichen Welt, Westeuropa mehr als die USA, waren in den vergangenen Jahren geprägt durch niedrige Inflationsraten. Die Zentralbanken wiesen deutlich häufiger darauf hin, dass die Inflation zu niedrig gewesen wäre, d. h. das Inflationsziel wurde deutlich öfter unterschritten als überschritten. Damit rechtfertigten die Zentralbanken ihre lockere, zum Teil sogar ultralockere Geldpolitik.

Da ein signifikanter Anteil dieser zusätzlichen Geldmenge in die Finanzmärkte und in den Immobiliensektor floss und zudem Ereignisse wie die Ostöffnung, die Integration Chinas in die Weltwirtschaft sowie eine günstige demographische Entwicklung preisdämpfend auf die Konsumentenpreise wirkten, übersetzte sich diese Geldmengenausweitung nicht in überhöhte Inflationsraten. Diese Phase ist nun vorüber. Und es wird sich zeigen, ob die Zentralbanken den Geist der Inflation, den sie über Jahre herbeirufen wollten, nun wieder loswerden. Die Zeichen dafür stehen allerdings nicht allzu gut.

| Dieser Artikel ist der erste Beitrag einer dreiteiligen Serie, in der Ronald-Peter Stöferle und Mark J. Valek vom Vermögensverwalter Incrementum AG die Hintergründe und Folgen der Rückkehr der Inflation schildern. Der nächste Artikel erscheint in der zweiten Jänner-Woche. Stöferle und Valek sind auch die Autoren des jährlich erscheinenden und vielbeachteten “In Gold We Trust”-Reports. |

Disclaimer: Dieser Text sowie die Hinweise und Informationen stellen keine Steuerberatung, Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen lediglich der persönlichen Information. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Die Inhalte von brutkasten.com richten sich ausschließlich an natürliche Personen.