✨ AI Kontextualisierung

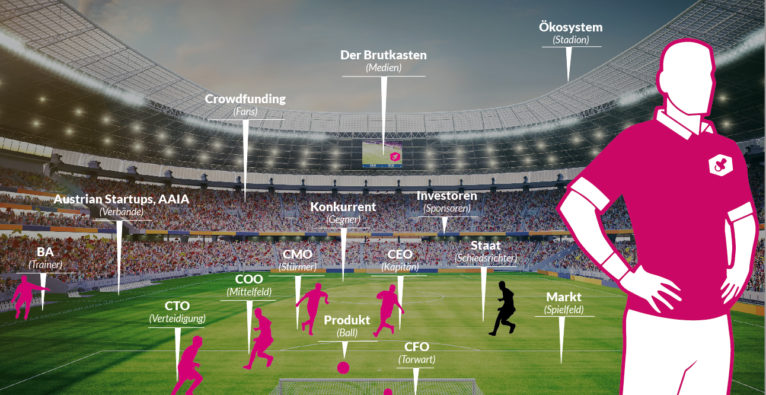

Dass Fußball längst nicht nur mehr im Stadion stattfindet, ist wohl müßig zu erwähnen. Dieser Sport ist längst ein Milliarden-Business. Doch was haben Fußballmannschaften und Startups gemein? Ziemlich viel! Eine Mannschaft (Startup) braucht Ausdauer, eine gute Strategie und den unermüdlichen Willen den Ball (das Produkt) ins Tor (zum Kunden) zu bringen. Der Brutkasten hat sich die “Akteure” näher angeschaut.

Der Teamkapitän – Der CEO

Sei es die Seitenauswahl oder der entscheidende Elfmeter. Am Teamkapitän hängt es, wenn es ums Eingemachte geht. Er vertritt die Mannschaft beim Schiedsrichter und gibt oftmals die entscheidenden Impulse, um ein Spiel zu entscheiden. Kaum anders verhält es sich bei einem Chief Executive Officer (CEO). Er trifft die wesentlichen Entscheidungen und gibt die Marschrichtung des Unternehmens vor. Ein guter Kapitän zeichnet sich auch dadurch aus, dass er, wenn nötig, an (so gut wie allen) Positionen zu finden sein wird. Und selbst wenn ein CEO nicht durch eine Schleife am Oberarm gekennzeichnet ist, wird keine grundlegende Entscheidung ohne ihn getroffen.

“Beim Fußball geht es nicht um Leben und Tod. Es geht um viel mehr” (Bill Shankly)

Der Stürmer – Der Sales/Marketing Manager

Für einen Stürmer heißt es im richtigen Moment am richtigen Ort zu stehen. Seine Performance wird nach geschossenen und vorbereiteten Toren gemessen. So hat sich auch ein Sales-Manager zu positionieren. Wertvolle Geschäfte und Kooperationen lassen sich nicht am eigenen Sechzehner vorbereiten, geschweige denn abschließen. Selbst wenn er beim gegnerischen Abstoß nur den Tormann verunsichern möchte, ist es wichtig wo er steht. Denn auch die genialste Werbekampagne wird am falschen Ort nichts bringen.

Der Mittelfeldspieler – Der COO

Ohne ein intaktes Mittelfeld schafft es der Ball von der eigenen Verteidigung nicht zu den Stürmern. Ein guter Mittelfeldspieler agiert mit Weitsicht, Spielverständnis, arbeitet sowohl nach vorne als auch nach hinten und verteilt die Bälle richtig. Er ist sozusagen das Herz der Mannschaft. Die Parallele der Unternehmenswelt ist hier zweifelsfrei der Chief Operating Officer. Salopp gesagt, sorgt er dafür, dass der Laden läuft. Er leitet und steuert die Organisation und behält gleichzeitig den Überblick über die Vorgänge in der Firma.

Der Verteidiger – Der CTO

Ein Verteidiger hat im Wesentlichen zwei Aufgaben. Den Gegner daran zu hindern ein Tor zu erzielen und das Spiel geregelt aufzubauen. Selbst hier findet sich ein Vergleich zu einem Chief Technical Officer (CTO). Startups sind oftmals Technologie-getrieben. Ohne einen soliden Aufbau der Homepage/App/Software etc. sind selbst die einfachsten Aufgaben “ka gmahte Wiesn”. Gegentore (z.B. besseres Konkurrenzprodukt) versucht ein COO dahingehend zu verhindern, indem er das eigene Produkt ständig erweitert, verbessert und auf den neuesten technischen Stand bringt.

Der Tormann – Der CFO

Chancen des Gegners sind in der Regel nicht zu vermeiden. Da kommt der Tormann ins Spiel. Er ist der finale Rückhalt der Mannschaft, um einen gegnerischen Treffer zu vermeiden. Im Rampenlicht steht ein Tormann meist nur dann, wenn er einen Fehler macht. Denn diese Fehler sind folgenschwer. So auch bei einem Chief Financial Officer (CFO). Egal ob er sich verrechnet, Geld falsch investiert oder Zahlungen vergisst. So wie ein Tormann kein Solo starten wird, wird ein CFO kein zum Scheitern verurteiltes Geschäft absegnen.