✨ AI Kontextualisierung

Mit der Ankündigung, für Gaslieferungen nur noch Rubel zu akzeptieren, hat der russische Präsident Wladimir Putin die EU in Bedrängnis gebracht. Noch ist unklar, ob der Ankündigung tatsächlich Taten folgen und wie EU-Länder damit umgehen. Rund 40 Prozent des Gasbedarfs deckt Europa derzeit über Russland. Die 200 bis 800 Millionen Euro pro Tag dafür werden zu 60 Prozent in Euro und 40 Prozent in Dollar bezahlt – diese beiden Währungen sind vertraglich festgelegt, worauf sich die EU derzeit beruft.

Nun ließ Pavel Zavalny, Vorsitzender des Energie-Ausschusses der Staatsduma, im russischen Staats-TV aufhorchen. Er halte auch Zahlungen in Gold oder Bitcoin für möglich, sagte er und gießt damit auch Wasser auf die Mühlen jener Stimmen, die der Meinung sind, Russland könne Sanktionen mit Kryptowährungen umgehen. Doch ist es realistisch, dass Europa Gaslieferungen in Bitcoin bezahlt, wenn Rubel keine Option ist, um die russische Währung nicht auf diesem Umweg doch wieder zu stützen? Der brutkasten hat bei Robert “Crypto Robby” Schwertner und Matthias Reder von Coinfinity nachgefragt.

Mittelverwendung könnte Gaseinkäufern zum Verhängnis werden

Zunächst ist Bitcoin nicht gerade ein stabiles Zahlungsmittel. Schwertner: “Mit Bitcoin als Zahlungsmittel würden sich westliche Staaten auch ein Währungsrisiko aufbürden: Bitcoin schwankte in diesem Jahr um bis zu 35 %. Im Vergleich dazu hat der Dollar gegenüber dem Euro nur wenige Prozentpunkte an Wert verloren”. Das Problem dieser Schwankungen bei einem Handel zwischen Käufer und Verkäufer könnte durch einen Währungshedge bei einem Dienstleister ausgeglichen werden, meint Matthias Reder. Probleme könnte es aber bereits geben, wenn ein Großeinkäufer in Europa Euro in Bitcoin tauschen will, um damit russisches Gas zu kaufen. Transaktionen für Zahlungen an russische Unternehmen, bei denen potenziell Menschen involviert sind, die auf Sanktionslisten der EU stehen, würden von solchen Dienstleistern derzeit wohl abgelehnt werden müssen, gibt der Experte zu bedenken. Die Mittelverwendung müsse schon beim Tausch solcher Summen in Bitcoin angegeben werden.

Transaktionsvolumen könnte Bitcoin-Kurs treiben

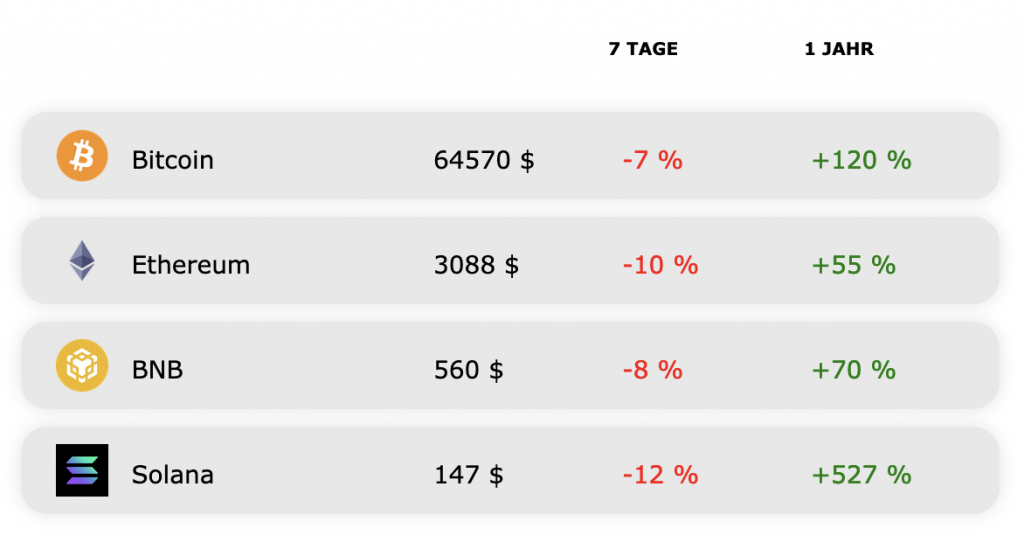

Bitcoin hat derzeit eine Marktkapitalisierung von rund 850 Milliarden Dollar. Der Markt wäre also aus Sicht Reders liquide genug, um tägliche Transaktionen von umgerechnet bis zu 800 Millionen Euro zu ermöglichen. “Euro spielt derzeit im täglichen Tradingvolumen bei Bitcoin allerdings kaum eine Rolle”, so Reder. Gäbe es plötzlich eine Nachfrage nach Bitcoin in Euro in dieser Größenordnung hätte das sicher massive Auswirkungen auf den Kurs, auf den viele Trader spekulieren würden.

Bitcoin-Verbote verhindern Handel mit einigen Ländern

Einen weiteren Haken sieht Schwertner in der Regulierung von Kryptowährungen in einigen Ländern, darunter auch Russland selbst. Russland würde bei Zahlungen in Bitcoin außerdem die von Putin als “freundliche” Staaten klassifizierten Länder ausschließen. “Ohnehin ist es undenkbar Bitcoin gegenüber ‘freundlich gesinnten’ Staaten wie China und der Türkei einzusetzen. In China sind sowohl Bitcoin-Mining als auch Kryptowährungen als Zahlungsmittel komplett verboten, auch in der Türkei ist der Handel mit Kryptogeld stark eingeschränkt”, erklärt Schwertner. Auch für Russland selbst würde der Zug einer Kehrtwende gleichkommen: “Noch Anfang des Jahres wurden Pläne der russischen Zentralbank bekannt, die Verwendung und Erzeugung von Kryptowährungen zu verbieten wollte”, so Schwertner.

Was macht Russland mit so viel Bitcoin?

Sollte die EU das (nicht ganz ernst gemeinte) Angebot Russlands annehmen, und Gaslieferungen in Bitcoin bezahlen, stellt sich aus Sicht Reders noch immer die Frage, was Russland mit diesen Summen in Bitcoin macht. Für die Kriegsfinanzierung müssten die Gasmillionen in Rubel umgetauscht werden, was schwierig werden könnte. “Der Handel von Bitcoin in Rubel ist ein sehr kleiner Markt”, sagt Reder. Europäische Exchanges würden für diesen Tausch kaum zur Verfügung stehen, meint er und in Russland selbst gäbe es nur kleinere Handelsplattformen.

Bitcoin für weltweiten Rohstoffhandel spannende Option

Würde es allen Widrigkeiten und Abers zum Trotz gelingen, Erdgas in Bitcoin zu bezahlen, könnte das eine Revolution im weltweiten Rohstoffhandel auslösen. Rohstoffreiche Länder sind oft Länder mit schwachem Finanzsystem, wie Reder anmerkt. Bitcoin könnte langfristig die Rolle des Dollars im Rohstoffhandel bedrohen. “Das hätte einen Impact auf den weltweiten Rohstoffhandel”, sagt Reder.

Abschließend meint Schwertner, dass es aus seiner Sicht besser wäre, die Zahlungen ganz einzustellen. “Anstatt täglich eine halbe Milliarde an Russland für Energielieferungen zu zahlen, dieses Geld in die Umstellung von Heizsystemen, in die Herstellung von Wasserstoff, in die Produktion von Biogas zu stecken und damit zweierlei zu erreichen: Unabhängigkeit von Russland und gleichzeitig einen Beitrag zum Klimaschutz”. Für die österreichische Wirtschaft wäre diese Maßnahme kurzfristig keine gute Nachricht – 80 Prozent des Gasbedarfs deckt Österreich derzeit über Russland und das fließt zu einem Großteil in die heimische Industrieproduktion.