✨ AI Kontextualisierung

Die Runway deines Startups beträgt nur noch wenige Wochen. Wieso? Naja. Das mit dem Pitchdeck und dem Finanzplan länger gedauert als erwartet, irgendwie hast du die Zeit dafür nicht gefunden, es waren so viele andere Dinge zu erledigen. Die Förderung X ist leider ausgefallen, weil die Förderstelle Y beanstandet hat. Investor Z hat die Convertible Note doch nicht unterschrieben. Und das mit den Umsatzzielen – naja, es hat nicht hingehauen, war dann doch weniger als du es im ambitionierten Plan avisiert hast. Jetzt müssen schnell ein paar Investorinnen her. Die Uhr tickt. Es geht um alles oder nichts.

Es kommt mir manchmal vor wie ein déjà vu, nur dass ich diese Story jede Woche, eigentlich fast täglich auf’s neue höre. Die Kohle wird knapp, Startup X hat nur noch wenige Wochen Zeit bis der Kontostand auf null geht. Was tun in solch einer Situation? Zocken und alles riskieren? Oder versuchen, die Schäfchen doch noch ins Trockene zu bringen? Absurd aber wahr: Sehr viele Gründer:innen zocken. Sie riskieren alles. Sie zocken, indem sie versuchen, mit einer überzogenen Bewertung doch noch die Kurve zu kratzen. In Kombination mit einem Mangel an Erfahrung in der Durchführung von Finanzierungsrunden ist das oft fatal.

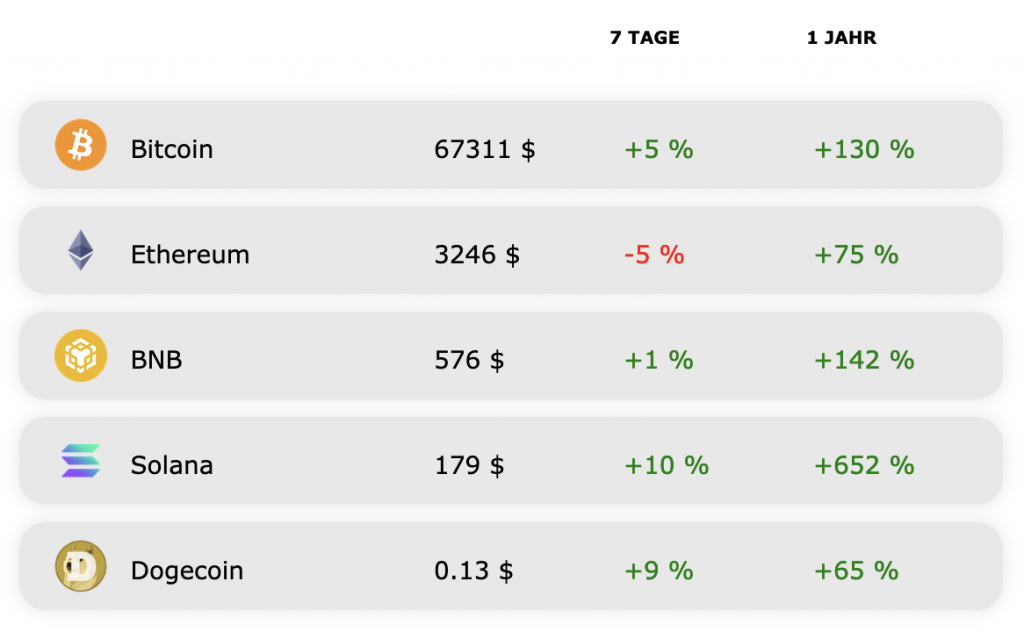

Ja, Startups sind (abseits von Krypto) für Investor:innen die Assetklasse mit der höchsten Risiko-Einstufung. Das bedeutet aber nicht, dass die Gründer Kopf und Kragen riskieren und alles auf eine Karte setzen müssen, wenn sie ohnehin schon mit dem Rücken zur Wand stehen. Wenn es um alles oder nichts geht, sollte eine verantwortungsbewusste Gründerin – für ihr eigenes Wohl, aber auch für das Wohl ihrer Mitarbeiterinnen und Investorinnen – sich überlegen, welche Schrauben sie drehen kann, um die Überlebenschance ihres Startups zu maximieren:

1) Kosten auf ein Minimum senken

2) Wege finden um höhere Einnahmen zu generieren

3) Förderungen lukrieren und

4) Investor:innen ins Boot holen.

Wenn die Schrauben 1-3 schon gedreht wurden und #4 noch aussteht, sollte man die Wahrscheinlichkeit der erfolgreichen Umsetzung einer Finanzierungsrunde maximieren.

Wie sorge ich als Gründer:in dafür, dass ich meine Finanzierungsrunde bewerkstellige, wenn die Zeit knapp wird?

1. Longlist

Vergesst bitte den Begriff “Shortlist”. Es gibt keine Shortlist. Es gibt nur eine Longlist. Die ist – wie der Name schon sagt – long. Übersetzt: Lang. Gehe von einer Conversion-Rate von 3-4 Prozent aus, sprich: Wenn du 100 Investor:innen kontaktierst, sagen 3-4 von den Leads zu. Sprich mit Menschen, die mit Investor:innen gut vernetzt sind, zieh dir Listen von Investor:innen, die für dein Startup (Branche, Phase, Größenordnung) in Frage kommen – oder arbeite mit Partnern (wie z.B. Big Cheese Ventures) zusammen, die schon viele Finanzierungsrunden umgesetzt haben. Priorisiere die Investor:innen nach Wahrscheinlichkeit eines Abschlusses und kontaktiere sie in der Reihenfolge der Priorität.

2. Kommunikation

Im Zuge der Investorenansprache musst du – besser gesagt, müsst ihr als Gründerteam – in eurem Pitchdeck und in der Erstansprache klar und deutlich aufzeigen:

- was die Vision & Mission ist,

- welche Strategie ihr verfolgt,

- was euer Startup tut,

- welches Problem ihr löst,

- wer ihr als Team seid,

- welche Erfolge ihr bis heute verzeichnet habt

- wieviel Kapital ihr aufstellen wollt

- wofür ihr das Kapital einsetzen wollt

- wie die Transaktionsstruktur gestaltet ist (Equity-Runde mit Fixbewertung? Wandeldarlehen? SAFE-Agreement?)

3. Datenraum

Die wichtigsten Unterlagen in deinem Datenraum sind a) dein Pitchdeck und b) dein Finanzplan in dem du zumindest die bevorstehenden 36 Monate forecastest – idealerweise mit einem ambitionierten und einem konservativen Szenario. Darüber hinaus solltest du einen detaillierten Datenraum bzw. Sub-Ordner für die Due Diligence vorbereiten, indem du folgendes aufbereitest:

- bisherige Jahresabschlüsse

- Finanzübersicht (Ist-Zahlen) seit der Gründung bis jetzt

- Saldenlisten seit der Gründung bis jetzt

- CVs der Gründer

- Gesellschafts- und Beteiligungsvertrag

- Vesting-Verträge und sonstige relevanten Verträge

- Übersicht vom bereinigten CapTable (das Firmenbuch reflektiert oft nicht das, was zwischenzeitlich vereinbart wurde)

- sonstige Unterlagen, wie z.B. detaillierte Markt- und Konkurrenzanalyse

4. Bewertung & Transaktionen

Je attraktiver die Bewertung und je unkomplizierter die Transaktion gestaltet ist, desto besser. Ich sage nicht, dass du Preis-Dumping mit deinen Anteilen betreiben sollst, aber wenn du dieses Jahr einen Umsatz von €50k erwirtschaftet hast, dann geh bitte nicht mit einer €20 Mio. Pre-Money-Bewertung raus. Schon gar nicht, wenn deine Runway nur noch wenige Wochen beträgt. Ein paar Denkanstöße:

- Eine fixe Bewertung ist immer attraktiver als ein Discount auf eine zukünftige Bewertung, weil die Investorin dann weiß, was sie für ihr Geld bekommt. Schon klar, manchmal ist das mit der Fixbewertung schwierig, weil etwas großartiges bevorsteht was dann alles verändert (und mehr wert ist als deine PowerPoint), aber es ändert nichts an den Tatsachen.

- Ein Wandeldarlehen oder ein SAFE-Agreement kann mit einer fixen Bewertung versehen werden. Beide Varianten ermöglichen es dir, die Investoren der Reihe nach aufzunehmen und den damit verbundenen Cashflow nach den jeweiligen Signings zu generieren, nicht erst beim Abschluss der Equity-Runde.

- Natürlich kannst du die Bewertung der Anteile auch von einer zukünftigen Bewertung abhängig machen. Kritische Investor:innen werden dies jedoch eher nicht gut heißen, wenn du dein Startup in eine ungünstige Situation manövriert hast – daran bist du alleine Schuld, nicht die Anderen – und es verabsäumt hast, rechtzeitig Kapital aufzustellen.

5. Vertragswerk

Das Vertragswerk sollte einfach verständlich, fair und unkompliziert gehalten werden. Arbeite mit einer Rechtsanwaltskanzlei zusammen, die auf Startups spezialisiert ist, denn sie wird verstehen was du jetzt brauchst und sollte den Vertrag schnell fertigstellen können (rechne trotzdem mit 2-3 Wochen von der Beauftragung bis zur finalen Version). Du musst den Vertrag verstehen und solltest darauf gefasst sein, dass die Investoren, die du ansprichst, Fragen aufwerfen werden, die du dann in Abstimmung mit deiner Anwältin beantworten musst. Keep it short, simple and straight forward!

6. Hard-Selling

Das Akquirieren von Investor:innen ist ein Hard-Selling-Job, der circa 70-80 Prozent deiner Woche beanspruchen wird. Du bist jetzt ein Seller bzw. eine Sellerin. Also musst du in den Verkaufsmodus hineinkippen: Erstansprache, nachfassen, Gesprächstermine, erstes Kennenlernen 30 Minuten, zweiter Termin 60 Minuten, E-Mails mit Fragenkatalogen beantworten, und so weiter… Richte ein CRM-System ein (mit Canban-Feature), um den Progress mit den einzelnen Investorinnen zu tracken.

Wenn du die Punkte 1 bis 6 befolgst, bist du schonmal gut aufgestellt und hast eine Basis um die Kurve noch zu kratzen. Wichtig: Jegliche Friktion, jegliche Hürden, die zwischen den Investor-Leads und deiner Investment-Opportunity stehen, sollten beseitigt werden. Dafür musst du als verantwortliche Gründerin sorgen, wenn du dein Startup durch unruhige Gewässer schiffen möchtest – vor allem dann, wenn dir die Zeit davon läuft.

Über den Autor

Benjamin Ruschin berät und unterstützt Startups mit Big Cheese Ventures bei der Durchführung von Finanzierungsrunden und M&A-Transaktionen. Ben ist Co-Founder von WeAreDevelopers und darüber hinaus an zahlreichen Startups beteiligt. Mit Founders of Europe investiert er Industrie-agnostisch in Startups in der Pre-Seed & Seed-Phase.