✨ AI Kontextualisierung

Hört man Christian Pirkner, den CEO von Blue Code, reden, dann hat man den Eindruck, es weniger mit einem FinTech-Unternehmer zu tun zu haben, als viel mehr mit einem überzeugten Konsumentenschützer. Er hat eine Mission, und die lautet: Den europäischen Bankensektor – und damit dessen Kundinnen und Kunden – unabhängig zu machen.

Bezahlungsvorgänge sind eine alltägliche Sache, deren Zahl mit der Digitalisierung und mobilen Payment-Verfahren ständig zunimmt. „Wenn wir bar zahlen, ist das in Europa mehrheitlich mit dem Euro. Aber sobald wir unbar bezahlen, ist im Alltag meist eine Plastikkarte im Spiel. Und die Regeln, nach denen damit Geld von A nach B fließt, werden in den USA geschrieben“, so Pirkner, und verweist etwa auf Mastercard und Visa. In Europa gebe es kein übergreifendes Regelwerk für das grenzenlose, unbare Zahlen. Ganz im Gegenteil kämen mit zunehmender Verbreitung von Mobile-Payment-Services die großen Player aus Amerika noch mehr zum Zug, egal ob Google bzw. Android, Apple oder Amazon „mit all ihren Pays“.

+++ Mobiler Bezahl-Dienst Blue Code etabliert sich in Deutschland +++

Die Markt-Macht der “Riesen” brechen

Für die europäischen Banken würde das in Zukunft steigende Gebühren bedeuten, vor allem aber auch eine steigende Abhängigkeit von privaten, insbesondere eben amerikanischen Unternehmen – „und deren Regierung“. Apple zum Beispiel verweigere schon jetzt die Implementierung der NFC-Technologie für mobiles Bezahlen in seinen iPhones. Bei der doch recht hohen Anzahl an iPhone-Nutzern mussten die Banken hier bislang mitspielen und auf eine andere, zusätzliche Lösung setzen, erklärt Pirkner.

Für ihn war darum klar: Da muss ein eigenes Regelwerk für Europa her; und da sich sonst niemand darum kümmerte, nahm er diese Herausforderung mit Blue Code an. Zusammen mit der Deutschen Sparkasse, die um die 50 Millionen Privatkonten verwalte, habe man ein solches Regelwerk entwickelt. Dass er mit einem oder auch mehreren kleinen Playern am Bankensektor keine Chance gehabt hätte, sei Pirkner dabei von Anfang an klar gewesen.

Vollständige Implementierung von Blue Code durch Banken

Auf diesem Regelwerk, das ein Standard für Europa werden soll und europäische Payment-Alternativen zu jenen der genannten Internet-Riesen ermöglicht, basiert Blue Code als Unternehmen. Und setzt mit seiner Technologie auch drei besondere Anliegen des Banken-Regelwerks um. Erstens, die Anonymität: „Wir wissen nicht, welche Kunden über Blue Code bezahlen. Von der Bank, die auf unsere Lösung setzt, erhalten wir nur eine eindeutige ID, jedoch weder Name, Kontonummer noch sonstige Daten.“

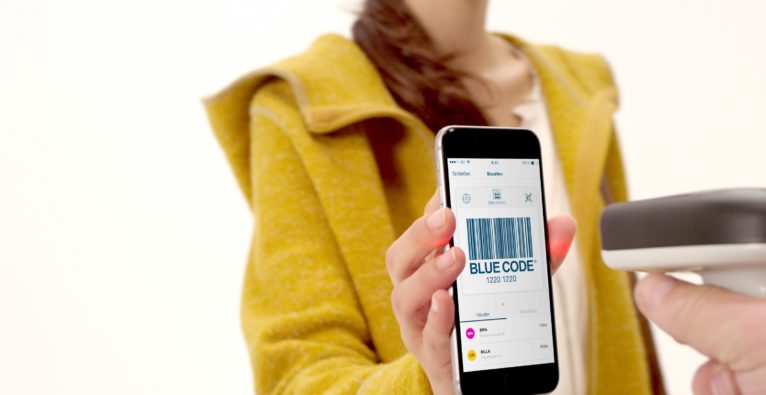

Zweitens, die einfache Implementierung via Strichcode oder QR-Code. Im stationären Handel scannt der Verkäufer diesen Code aus der App des Käufers, wonach die Bestätigung der Zahlungsfähigkeit erfolgt und die Transaktion in Gang gesetzt wird. Die eigene Blue Code-App soll in wenigen Jahren überflüssig werden – „wir setzen darauf, dass die Banken die Technologie über ihre eigenen Apps anbieten“. Für den Kunden bedeute dies, dass sich das Bezahlen mit Blue Code wie der Einsatz einer Debit-Karte anfühlen wird.

Schlussendlich, als drittes Anliegen, wird die Unabhängigkeit der Bank-Partner von der Willkür Amerikas gesichert, wobei Pirkner gerade auch an die Launen des US-Präsidenten denkt, und seine Unberechenbarkeit hinsichtlich dessen, was er unter dem Schutz der amerikanischen Marktwirtschaft versteht. Es geht dabei aus Sicht der heimischen Banken natürlich nicht um plumpen Anti-Amerikanismus, sondern darum, den Rahmen für Europas Wirtschaft eigenverantwortlich gestalten zu können. Wenn der europäische Bankensektor sich auf das neue Regelwerk einige und auf Lösungen wie jene von Blue Code vertraue, dann werde zumindest im innereuropäischen Zahlungsverkehr ausgeschlossen, dass eine Seite willkürlich die Gebühren erhöhe.

Starker Partner für die Zukunft

Zählt das von Österreich aus agierende Unternehmen schon bisher u.a. Bipa, Spar, Hartlauer, Hervis und verschiedene Kinos zu seinen Kunden, gilt es nun auch die Banken weiter zu überzeugen. Aktuell können User, deren Hausbank noch nicht – wie etwa Raiffeisen – mit an Bord ist, die App zwar nutzen, jedoch wird nicht direkt auf ihr Konto zugegriffen, sondern über eine bei der Registrierung erstellten Einziehungsermächtigung.

Nachdem Blue Code kürzlich als Gewinner aus dem „Innovation Jam“ beim Temenos Community Forum in Lissabon hervor ging, tun sich aber ganz neue Möglichkeiten auf. Bei Temenos, so Pirkner, handelt es sich um den Entwickler einer „Kernbank-Software“, also einer Art Betriebssystem, auf das weltweit an die 2.000 Banken setzen. Nach dem Erfolg beim Innovation Jam sei die Blue Code-Schnittstelle bereits in die Temenos-Software implementiert worden. Damit kann potenziell jede Bank, die Temenos nutzt, seinen Kunden auch Blue Code anbieten. Der Verwirklichung seiner Vision kommt Pirkner damit ein Stück näher.