✨ AI Kontextualisierung

Die Geschichte des Wiener FinTech-Startups Finabro begann in einer Bank in Dänemark. Founder Søren Obling, ein gebürtiger Däne, begleitete seine Mutter zu einem Beratungsgespräch über ihre Pensionsvorsorge. “Das Erlebnis war kurz gesagt grottenschlecht. Die Beraterin stellte drei Fragen. Erstens: ‘Sind sie eine Spielerin?’. Zweitens: ‘Sind Sie sehr sicherheitsorientiert?’ Meine Mutter beantwortete die beiden ersten mit ‘nein’ und wurde in der Kategorie ‘medium risk’ eingestuft. Die dritte Frage war: ‘Soll das Geld sofort verfügbar sein, oder kann es drei Jahre gebunden sein?’ Meine Mutter sagte ‘drei Jahre’. Damit war die Beratung vorbei. Ihr wurde ein Produkt angeboten”, erzählt Obling.

“Diese Industrie ist so viel schlechter, als ich dachte”

Und dieses Produkt sei zwar prinzipiell nicht schlecht gewesen, hätte aber falsche Angaben über den zu erwarteten Ertrag gehabt. “Ihre eigenen Kapitalertrags-Kosten waren einfach nicht eingerechnet”, sagt Obling. Der studierte Ökonom mit reichlich beruflicher Erfahrung in der Finanzwelt ließ das natürlich nicht auf sich bzw. seiner Mutter sitzen. Auf eine gut argumentierte Beschwerde-Mail folgte sogar ein Anruf des Bank-Vorstands. Doch auch der konnte Obling nicht überzeugen. “Nachdem bei einer zweiten Bank genau das gleiche passierte, außer dass mich diesmal nicht der Vorstand angerufen hat, war mir klar: Diese Industrie ist so viel schlechter, als ich dachte.”

Alternative mit mehreren USPs

Ein wenig sollte es dann noch dauern, bis der Däne 2016 mit seinem eigenen digitalen Produkt in Wien startete. Schon früher hatte er seinen späteren Co-Founder Oliver Lintner kennengelernt. “Oliver ist regulatorisch sehr kompetent, was Vermögensverwaltung anbelangt. Er ist auch gerichtlich zertifizierter Sachverständiger für Bank, Börse und Versicherungen. Dieses Know-How ist für uns ein riesiges Asset in so einem stark regulierten Feld”, sagt Obling. Gemeinsam mit Lintner baute er dann an einer digitalen Finanzberatungs- und Vermögensverwaltungs-Lösung, die gleich mit mehreren USPs aufwartet.

Lebensversicherung für Vermögensanlage: Uniqa investierte

Die herausstechendste davon ist, dass Finabro für die Vermögensanlage nicht nur Bankkonten nutzt. Das Startup nutzt auch Fondsgebundene Lebensversicherungen. Das Startup nutzt stattdessen Lebensversicherungen. Das hat auch Versicherer Uniqa dazu bewogen, dieses Jahr mit 400.000 Euro bei Finabro einzusteigen und damit rund 14 Prozent des Startups zu erwerben. Obling erklärt die Hintergründe: “Es ist eine einfache Rechnung. Bei Versicherungen zahlt man bei Einzahlung sofort vier Prozent Steuern. Das tut weh, das gebe ich zu. Dafür gibt es die 27,8 Prozent Kapitalertragssteuer nicht. Auf Dauer steigt man also deutlich besser aus”. Vorausgesetzt natürlich, es gibt einen entsprechenden Kapitalertrag. Auch dafür hat Finabro ein Konzept in petto, mit dem es auch in den weXelerate-Accelerator kam.

“…außer es bricht der dritte Weltkrieg aus oder es gibt eine Hyperinflation wie in den 20er-Jahren. Da können auch wir nichts machen”

Die Zauberworte: “Rebalancing” und “Risikobrücke”

Zu Beginn wird auch beim Wiener FinTech, wie im eingangs erwähnten Beispiel der Bank, die Risikobereitschaft abgefragt. Doch auch richtigen Draufgängern verspricht Obling eine deutliche Verminderung ihres Risikos, “außer es bricht der dritte Weltkrieg aus oder es gibt eine Hyperinflation wie in den 20er-Jahren. Da können auch wir nichts machen”, schränkt der Gründer ein. Die Zauberworte heißen “Rebalancing” und “Risikobrücke”. “Eine derartige Vermögensverwaltung bekommen sonst nur wirklich reiche Menschen, die große Summen ab etwa 200.000 Euro anlegen. Wir bieten sie für jeden”, sagt Obling.

+++ Nicht nur für InsurTech-Startups: Uniqa startet Accelerator “Mission 120” +++

“Rebalancing”: Überschuss auf die sichere Seite

Beim Rebalancing wird das eingelegte Vermögen regelmäßig an die Risikobreitschaft angepasst. “Ein Beispiel: Ich lege 4000 Euro bei mittlerem Risiko an. Das heißt, 2000 Euro wandern in Aktien, die mehr Rendite versprechen, wenn alles gut läuft. Und 2000 Euro werden in Anleihen angelegt, die bei niedrigerer Rendite dafür sehr sicher sind”, erklärt der Founder. Wenn die Aktien dann tatsächlich stark anstiegen, würde sich das Verhältnis von ursprünglich 50 zu 50 immer weiter zugunsten der Aktien ändern. “Wenn etwa zehn Prozent Differenz erreicht werden, rebalancen wir. Wir bringen also den ‘Überschuss’ auf die sichere Seite.” Dieser Vorgang passiere automatisch.

“Wir betreiben keine Hellseherei.”

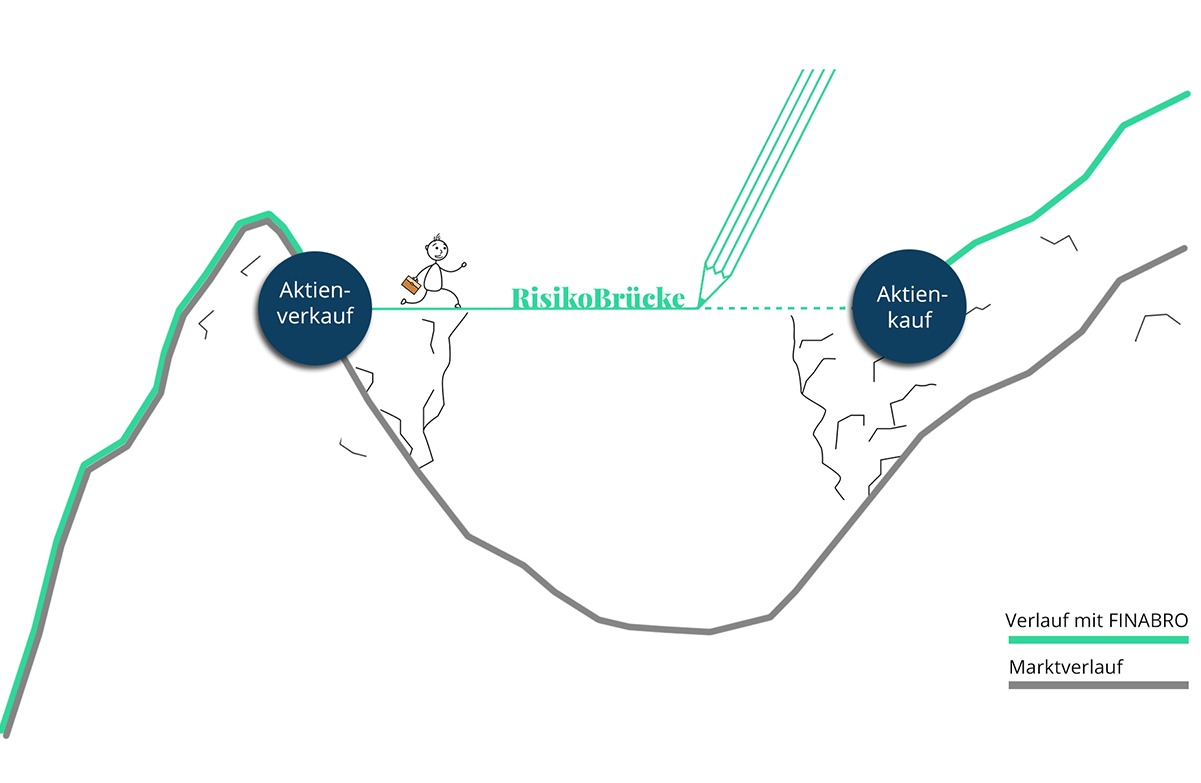

Eine Brücke über das Börsen-Tal

Die “Risikobrücke” (Das Logo des Startups ist eine Brücke – auf dänisch ‘bro’) basiert auf einem Konzept, das etwa durch Investor George Soros bekannt ist. “Wenn man sich die langfristigen Trends am Finanzmarkt ansieht, sieht man, dass er wellenförmig verläuft. Wenn es beginnt bergab zu gehen, steigen wir von riskanten auf sichere Produkte um. Sobald es wieder bergauf geht, gehen wir zurück”, sagt Obling. Dahinter steht ein Algorithmus. Rezessionen werden damit “überbrückt”. Hellseherei betreibe man aber nicht. “Wir behaupten nicht, dass wir zum optimalen Zeitpunkt verkaufen bzw. kaufen. Wenn es beginnt bergab zu gehen, sind wir noch drinnen. Erst wenn absehbar wird, dass es ein größerer Trend ist, steigen wir um.”

Sag niemals “sicher”

Das Risiko könne man mit der Risikobrücke halbieren. Obling räumt ein: “Klar, in der Hochkonjunktur underperformen wir damit Leute, die die Aktien einfach halten. Aber niemand weiß, wann die Hochkonjunktur endet.” Das Wort “sicher” nehme er dennoch nie in den Mund, sagt Obling. Das wäre nicht ehrlich. Und letztlich passiere es auch bei Finabro, dass das Modell die Märkte falsch triggere und man doch zu einem suboptimalen Zeitpunkt bei Aktien aus- bzw. einsteige.

Mitarbeiter- und Pensionsvorsorge

Und wen adressiert Finabro damit? “Alle”, sagt Obling. Und doch hat er zwei Produkte, die er besonders herausstreicht. Da wäre zum einen die Mitarbeitervorsorge: “Durch das Versicherungs-System haben wir in Österreich einen Steuervorteil. Brutto-Lohn, der in das Vorsorgeprodukt fließt, wird nur mit den erwähnten vier Prozent besteuert. Man verwandelt ihn also quasi in angelegten Netto-Lohn”, erklärt Obling. Als ganz großes Thema für die Zukunft des Startups sieht der Founder die Pensionsvorsorge: “Die Pensionssysteme in Österreich und Deutschland sind nicht mehr nachhaltig und wir bringen mit unserem Produkt eine wirklich starke Innovation in dem Bereich”, sagt Obling. “Ich habe meiner Mutter damals versprochen, dass ich einen besseren Deal für sie finde.”

+++ Finabro-Mitarbeiter: Christoph Jeschkes neuer Job +++