✨ AI Kontextualisierung

Über viele Monate hinweg war es ein Wort, dass in keiner Rede eines Notenbankers fehlen durfte: vorübergehend. Bloß vorübergehend wäre der aktuelle Preisauftrieb, nur vorübergehend würde die Inflationsrate deutlich jenseits der 2-Prozent-Marke liegen. Dass es sich bei dieser Interpretation des Inflationsgeschehens um eine eklatante Fehleinschätzung handelt, haben wir bereits im Herbst 2020 in unserer Publikation „Der Junge, der Wolf rief: Inflationäre Dekade voraus?“ gezeigt und auch in Teil 1 dieser Artikelserie „Die Rückkehr der Inflation: Warum sie nicht vorübergehend ist“ thematisiert.

Von diesem Mantra hat sich die US-amerikanische Notenbank unter ihrem Vorsitzenden Jerome Powell vor wenigen Wochen gelöst, während die Europäische Zentralbank (EZB) unter Präsidentin Christine Lagarde noch immer den vorübergehenden Charakter des Inflationsanstiegs betont. Immerhin wird mittlerweile zugstanden, dass dieses vorübergehend deutlich länger andauern wird als ursprünglich angenommen.

Langsam nehmen die Zentralbanken das Inflationsproblem ernst

Alles in allem ist der offizielle Blick der Notenbanken auf die Preisentwicklung in den vergangenen Wochen etwas realistischer geworden. Angesichts von Inflationsraten von 6,8 Prozent in den USA und 4,9 Prozent in der Eurozone ist dieses Rückzugsgefecht tatsächlich alternativlos. So hat die EZB ihre eigene Inflationsprognose für 2022 von 1,7 Prozent auf 3,2 Prozent fast verdoppelt.

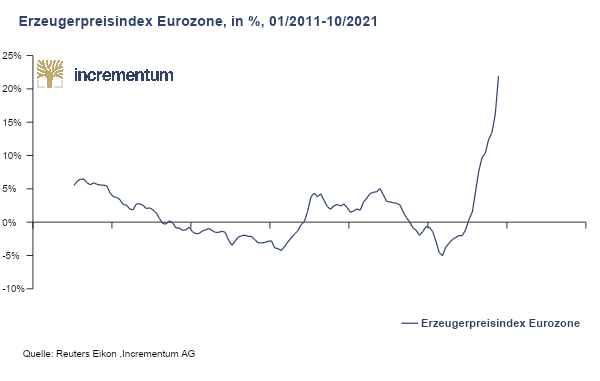

Auch wenn es in den kommenden Monaten zu einer leichten Entspannung in den Teuerungsraten kommen dürfte, deutet vieles darauf hin, dass die nächste Inflationswelle bald auf die Konsumenten hereinbrechen wird. So befindet sich der Anstieg der Erzeugerpreise, also der Preise, die Unternehmer bezahlen, auf langjährigen Höchstständen. In der Eurozone sind die Erzeugerpreise im Oktober 2021 um 21,9 Prozent im Vergleich zum Vorjahr gestiegen. Das ist der höchste Anstieg seit 1951. In den USA legten die Erzeugerpreise im November immerhin noch um 9,6 Prozent zu, so stark wie seit 2010 nicht mehr. Und die Unternehmer werden in den nächsten Wochen und Monaten versuchen, die gestiegenen Kosten an die Konsumenten weiterzugeben.

Entgegen dem von den Notenbanken gezeichneten Bild ist die Inflationsentwicklung bereits sehr breit. 80 Prozent aller Produktgruppen des US-amerikanischen Inflationsindexes CPI sind im Jahresvergleich um 2,5 Prozent oder mehr gestiegen. Es sind also mitnichten nicht nur die Energiepreise, die die Inflationsrate über die Zielinflationsrate von rund 2 Prozent treiben.

Anleger sollten sich auf wandelnde Inflationsumgebung einstellen

Anleger tun daher gut daran, sich auf die wandelnde Inflationsumgebung einzustellen. Nach Jahrzehnten sinkender und mitunter negativer Inflationsraten werden weite Teile der Welt bis auf Weiteres mit erhöhten Inflationsraten zu leben haben, also mit Inflationsraten, die über dem Inflationsziel der jeweiligen Notenbank liegen. Nach Jahrzehnten der Ebbe, sich zurückziehender Inflationsraten, durchleben wir nun den Gezeitenwechsel hin zur „Flut“ anschwellender Inflationsraten.

Denn die Zentralbanken werden kaum in der Lage sein, die Geldpolitik deutlich zu straffen. Dies liegt zum einen an der hohen Verschuldung aller drei Wirtschaftssektoren – Staat, Unternehmen und Privathaushalte. Denn je höher die Verschuldung ist, desto stärker wirken sich Zinserhöhungen auf die Zahlungsfähigkeit des Schuldners aus. Laut Daten des „Internationalen Währungsfonds“ legte die globale Verschuldung 2020 um 28 Prozentpunkte auf 256 Prozent des Bruttoinlandsprodukts zu.

Zwar verzeichnete die Staatsverschuldung mit einem Plus von 19 Prozentpunkten auf 99 Prozent des Bruttoinlandsprodukts den kräftigsten Anstieg, doch auch die Verschuldung der Privaten, bestehend aus Haushalten und Unternehmen, legte deutlich zu, nämlich um 14 Prozentpunkte auf 178 Prozent des Bruttoinlandsprodukts. Daten für 2021 liegen noch keine vor. Das kräftige Wirtschaftswachstum 2021 nach dem scharfen Rückgang 2020 sollte dazu führen, dass die Verschuldungsquoten 2021 leicht zurückgehen. Der Trend zu einer immer höheren Gesamtverschuldung wird dennoch bestehen bleiben.

Höhere Zinsen wären für hochverschuldete Staaten wie Griechenland, Italien, Frankreich oder die USA selbst ohne die immensen Kosten der Corona-Pandemie Gift (siehe Teil 1). Die Corona-Pandemie hat eine bereits bestehende Schieflage deutlich verschärft, diese aber nicht verursacht. So liegt in Griechenland die Staatsverschuldung mittlerweile bei über 200 Prozent des Bruttoinlandsprodukts, während Italien die Marke von 150 Prozent und Frankreich die von 100 Prozent überschritten hat. Auch Deutschland hat nach Jahren der deutlichen Schuldenreduktion eine kräftige Erhöhung der Staatsverschuldung verzeichnet. Mit einer Staatsverschuldung von knapp 70 Prozent befindet sich diese wieder über dem Maastricht-Kriterium einer maximalen Staatsverschuldung von 60 Prozent.

Eine atemberaubende Zunahme der Staatsverschuldung von 108,5 Prozent auf nunmehr 133,9 Prozent der Wirtschaftsleistung verzeichneten die USA. Diese Explosion der Staatsverschuldung um mehr als 25 Prozentpunkte ist die logische Folge von zwei zweistelligen Haushaltsdefiziten hintereinander. Im Fiskaljahr 2020 (Oktober 2019-September 2020) verzeichneten die USA ein Budgetdefizit von 15,0 Prozent, im Fiskaljahr 2021 (Oktober 2020-September 2021) von 12,4 Prozent.

Zentralbanken stecken in Nullzinsfalle

Staaten wie die Schweiz, Norwegen, Dänemark, die Niederlande, Australien, Südkorea und Kanada weisen dagegen eine relativ niedrige Staatsverschuldung auf, dafür sind aber die privaten Haushalte mit mehr als 100 Prozent des Bruttoinlandsprodukts verschuldet. Eine sehr hohe Verschuldung des Unternehmenssektor melden China, Belgien, Frankreich, Schweden und abermals die Schweiz. In diesen Staaten würden markante Zinserhöhungen daher weniger die Staatsfinanzen gefährden, dafür aber die privaten Haushalte und die Unternehmen treffen.

Zum anderen sind die Konjunkturaussichten nicht so rosig, wie es scheint. Die fulminanten Wachstumsraten der vergangenen Monaten sind zum Großteil darauf zurückzuführen, dass die Wirtschaft 2020 kräftig eingebrochen ist. In Österreich betrug der Wirtschaftseinbruch im vergangenen Jahr 6,7%. Im Vergleich zu diesem Minus waren die Zahlen dank des sogenannten Basiseffekts vor den neuerlichen Verschärfungen im Laufe des November hervorragend, doch verglichen mit dem Vorkrisenniveau lag die Wirtschaftsleistung nur schwach im Plus. Die zahlreichen Verschärfungen zur Bekämpfung der Corona-Pandemie seit Mitte November haben allerdings die Wachstumsraten neuerlich einbrechen lassen. Das hartnäckige Durcheinander in der Weltwirtschaft – Stichwort Lieferkettenproblematik – und auf diversen Teilmärkten wie dem Arbeitsmarkt hat sich bei Weitem noch nicht gelegt. Weitere Beeinträchtigungen durch rigide Quarantänemaßnahmen und Einschränkungen im grenzüberschreitenden Reiseverkehr sind zu befürchten.

Zu guter Letzt darf auch nicht vergessen werden, dass sich die Weltwirtschaft schon vor dem Ausbruch der Corona-Pandemie seit Längerem markant abgekühlt hatte. So hatte die Federal Reserve zur Belebung der schwächelnden Konjunktur im zweiten Halbjahr 2019 die Zinsen gleich drei Mal gesenkt.

Anders gesagt: Die Zentralbanken sitzen in der Nullzinsfalle. Lassen sie das Zinsniveau niedrig, droht die Inflation außer Kontrolle zu geraten. Versucht eine Zentralbank die Inflation durch Zinserhöhungen zu bekämpfen, dann verursacht sie aufgrund der allgemein hohen Verschuldung ebenfalls große wirtschaftliche Schäden. Zwischen der Skylla (deutlich) erhöhter Inflationsraten und der Charybdis eines markant höheren Zinsniveaus werden sich die Zentralbanken aller Wahrscheinlichkeit nach für die Skylla entscheiden.

Anlegen in einem inflationären Umfeld

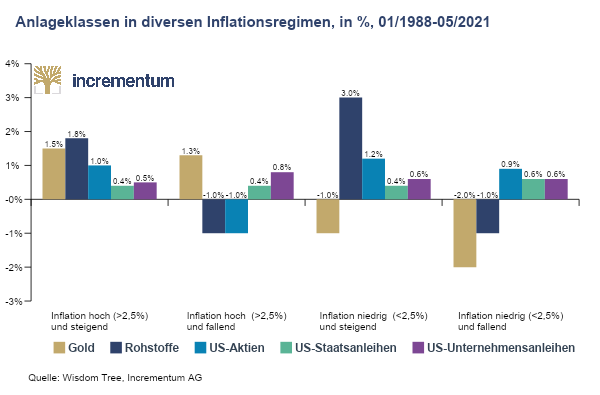

Wir durchleben daher aktuell eine grundlegende Veränderung des Inflationsumfeldes. Denn die Inflation ist jetzt endgültig bei den Produzenten- und Konsumentenpreisen angekommen. Die Zeiten sind vorbei, in denen die neue Geldmenge nahezu ausschließlich die Börsen nach oben getrieben, die Anleiherenditen gedrückt und die Immobilienpreise befeuert hat. Wie sehr dieser grundlegende Wandel die Ertragsaussichten der einzelnen Anlageklassen verändern wird, zeigt die folgende Grafik:

Der Ertrag der verschiedenen Anlageklassen schwankt je nach Inflationsszenario stark. Das beste Umfeld etwa für Gold sind hohe Inflationsraten von mehr als 2,5 Prozent – die ersten beiden Inflationsregime – wobei Gold bei weiter anziehenden Inflationsraten auf hohem Niveau besser abschneidet als bei Inflationsraten, die von einem hohen Niveau ausgehend fallen. Gold ist, wie diese Aufstellung zeigt, ein ausgezeichneter Inflationsschutz. Niedrige Inflationsraten, egal ob bei steigender oder fallender Tendenz, sind für Gold hingegen nachteilig.

Rohstoffe im Allgemeinen weisen bei steigenden Inflationsraten – 1. und 3. Inflationsumfeld – sehr hohe Wachstumszahlen auf, bei fallenden Inflationsraten – 2. und 4. Inflationsumfeld – verbuchen Rohstoffe hingegen deutliche Verluste. US-amerikanische Aktien sind bei hohen und fallenden Inflationsraten im Minus. Weitergehende Untersuchungen zeigen, dass für Aktien eine Inflationsrate von um die 4% den Wendepunkt von Rückenwind zu Gegenwind darstellt. Diese kritische Schwelle hat die Inflation mittlerweile erreicht. Anleihen, sowohl Staats- als auch Unternehmensanleihen, können immer Zugewinne verbuchen, allerdings nur leichte. Allerdings ist anzumerken, dass der Bullenmarkt der vergangenen Jahrzehnte die Ertragskraft der Anleihen nach oben verzerrt. Daher dürfte das Ende der Fahnenstange bezüglich der Performance der Anleihen erreicht worden sein.

Unterschiede in der steuerlichen Behandlung wie die Besteuerung von Kursgewinnen, Dividenden und Anleihekupons bleiben in dieser Aufstellung unberücksichtigt. Dadurch erscheint Gold weniger ertragreich, als es in Wirklichkeit ist. Für Gold ist nur bei einem Verkauf innerhalb der Spekulationsfrist von einem Jahr die Kapitalertragssteuer von 27,5 Prozent fällig, danach nicht mehr.

Negative Realzinsen unterstützen Goldpreis

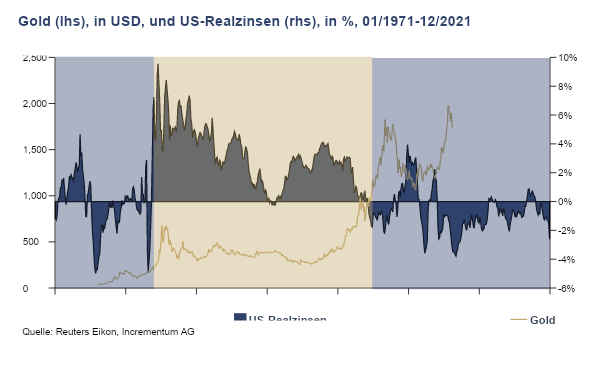

Ein wichtiger Grund für die gute Performance von Gold in Zeiten von Inflationsraten von 2,5 Prozent und mehr ist, dass in diesem Umfeld die reale Verzinsung, also die Verzinsung nach Abzug des Kaufkraftverlusts durch die Inflation, von alternativen Anlageprodukten häufig negativ wird. In Zeiten niedriger Inflationsraten erhält ein gering verzinstes Sparbuch immerhin noch seine Kaufkraft. Bei anziehenden Inflationsraten fällt die reale Verzinsung und damit die Attraktivität derartiger Anlageformen. Dieser Effekt ist umso größer, je stärker die Zentralbanken versuchen, die Zinsen niedrig zu halten, wie es aktuell der Fall ist.

Historisch erstmalig ist nicht nur die Realverzinsung negativ, sondern in immer mehr Bereichen sank auch das Nominalzinsniveau unter null. So verrechnet etwa die Europäische Zentralbank den Geschäftsbanken für die von den Geschäftsbanken bei der Europäischen Zentralbank hinterlegten Einlagen seit September 2019 Negativzinsen in der Höhe von -0,50 Prozent. Diese Kosten wurden im Laufe der Zeit immer öfter an die Kunden, insbesondere jenen mit hohen Einlagen bei den Geschäftsbanken, weitergereicht. Dies schmälert die Attraktivität des Sparbuchs, noch immer die beliebteste Anlageform in Österreich, noch zusätzlich. Zudem zählen fix verzinste Anleihen zu den Verlierern anziehender Inflationsraten.

Dass negative Realzinsen den Goldpreis unterstützen, zeigt die nächste Abbildung. Blau hinterlegt sind die Goldbullenmärkte, gelb hinterlegt die lange Seitwärtsbewegungen des Goldpreises von 1981 bis 2003, nach der fulminanten Goldhausse in den 1970er-Jahren.

Zugegeben, in den vergangenen Monaten hat Gold den Eindruck erweckt, als hätte es seine Eigenschaft als Inflationsschutz verloren. Nach dem Allzeithoch im August 2020 war die Entwicklung des Goldpreises angesichts der anziehenden Inflationsraten bescheiden.

Inflation ist gekommen, um zu bleiben

„The Times They Are a-Changin“ – so singt Bob Dylan in einem seiner bekanntesten Hits. Die Zeiten ändern sich in der Tat. Die Jahrzehnte andauernde Phase sinkender Inflationsraten ist vorbei. Eine neue Ära höherer Inflationsraten bricht an, die für den Großteil der Bevölkerung ein gänzlich neues Umfeld darstellt. Damit ändern sich auch die relativen Vor- und Nachteile der unterschiedlichen Anlageklassen. Denn ebenso sehr wie aktuell die Krypto-Assets und die Digitalisierung disruptiv wirken, wirkt auch die Veränderung des Inflationsregimes disruptiv. Sich als Anleger auf diese Disruption vorzubereiten, ist das Gebot der Stunde.

| Dieser Artikel ist der zweite Beitrag einer dreiteiligen Serie, in der Ronald-Peter Stöferle und Mark J. Valek vom Vermögensverwalter Incrementum AG die Hintergründe und Folgen der Rückkehr der Inflation schildern. Der nächste Artikel erscheint in der letzten Jänner-Woche. Stöferle und Valek sind auch die Autoren des jährlich erscheinenden und vielbeachteten „In Gold We Trust“-Reports. |

Hier geht es zu Teil 1 der Serie:

Disclaimer: Dieser Text sowie die Hinweise und Informationen stellen keine Steuerberatung, Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen lediglich der persönlichen Information. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Die Inhalte von brutkasten.com richten sich ausschließlich an natürliche Personen.