✨ AI Kontextualisierung

brutkasten Crypto Weekly ist unser wöchentliches Briefing zum Kryptomarkt und kann als Newsletter abonniert werden.

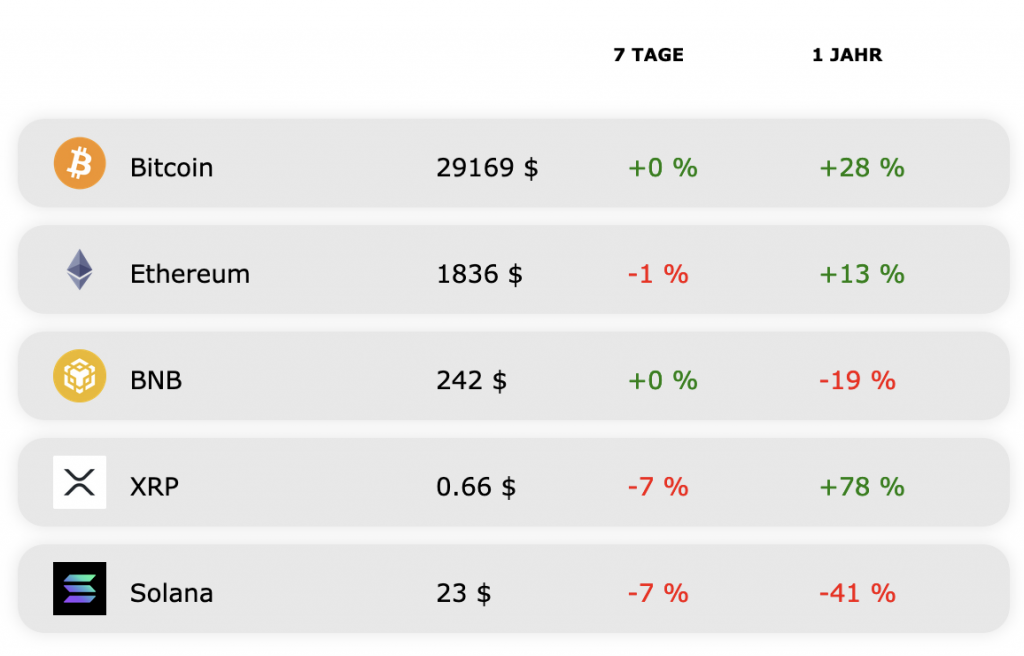

Die Kurstafel:

😮 Wenig Bewegung bei großen Coins – aber Aufregung um DeFi

Der Blick auf die Kurstafel zeigt: Bei den Kursen der großen Krypto-Assets hat sich in den vergangenen sieben Tagen nicht extrem viel getan. Bitcoin (BTC) bewegt sich weiter etwas unterhalb der 30.000-Dollar-Marke, Ether (ETH) hat sich bei rund 1.800 Dollar eingependelt.

Bei XRP geht’s weiter abwärts – auch hier setzte sich die Tendenz der Vorwoche fort: Nach einem positiv aufgenommenen Gerichtsurteil im Juli war der Kurs nach oben geschossen. Zuletzt hatte es aber wieder eine Gegenbewegung gegeben – wohl auch, weil das Urteil keineswegs so eindeutig war, wie von vielen in der Krypto-Szene erhofft.

Weil genau das aber so auch in der Vorwoche hier bereits thematisiert wurde, wenden wir uns doch einem Thema mit größerem Neuigkeitswert zu. Denn trotz der überschaubaren Kursbewegungen bei den Großen war es keineswegs eine unspektakuläre Woche im Krypto-Space. Zumindest nicht im Bereich Decentralized Finance (DeFi).

💥 Wie ein Hack den DeFi-Bereich schwer unter Druck brachte

Mehrere bekannte DeFi-Protokolle wurden am Sonntag gehackt. Was man dazu weiß:

- mit der zentralen Börse Curve ist eines der größten DeFi-Protokolle betroffen

- Gehackt wurden jedoch auch andere Protokolle wie Alchemix und JPEG’d

- möglich wurde dies durch einen Bug in der Smart-Contract-Programmiersprache Vyper, die von den betroffenen Plattformen eingesetzt wurde

- nach aktuellem Erkenntnisstand wurden über 70 Mio. Dollar gestohlen

70 Mio. Dollar sind sehr viel Geld. Und dennoch: Laut der Seite rekt, die DeFi-Hacks dokumentiert, kommt dieser Hack gemessen an der erbeuteten Summe erst auf Platz 24 der historisch größten DeFi-Hacks. Jedoch: Weil auch Curve betroffen ist – und nicht bloß irgendwelche Protokolle, die nur echten DeFi-Nerds bekannt sind – hat die Sache zusätzliche Brisanz.

Das ist aber noch längst nicht alles. Curve hat auch einen eigenen Token (CRV). Dessen Kurs geriet nach dem Hack wenig überraschend stark unter Druck. Er rasselte von über 0,70 US-Dollar auf gut 0,50 Dollar nach unten.

Gut, kann man jetzt sagen, das ist zwar ein Minus von fast 30 Prozent. Aber auch hier haben wir im Krypto-Space schon ganz andere Bewegungen gesehen. Allerdings gibt es in der Sache einen weiteren Aspekt, der für Unsicherheit sorgt. Curve-Mitgründer Michael Egorov ist auch mit eigenem Geld in hohem Umfang im DeFi-Space engagiert. Konkret hat er, soweit bekannt, über 90 Mio. Dollar bei diversen Lending-Plattformen ausgeliehen.

Anders formuliert: Er schuldet den Protokollen diese Beträge. Natürlich haben aber diese DeFi-Protokolle Egorov keine unbesicherten Kredite gegeben. Er hat Sicherheiten hinterlegen müssen – und das hat er in Form von Curve-Token gemacht.

Weil die Plattformen sich aber gegen einen möglichen Kursverfall absichern müssen, ist die Formel hier nicht 1:1. Tatsächlich dürften Egorovs 90-Mio.-Dollar-Kredite mit Curve-Token im Wert von zunächst rund 250 Mio. Dollar abgesichert worden sein.

Da sind wir jetzt genau beim entscheidenden Punkt: Wenn der Marktwert der hinterlegten Sicherheiten einen bestimmten Punkt unterschreitet, werden diese von den DeFi-Protokollen automatisiert verkauft. Das sind die berühmten Liquidationen, die es auch in der traditionellen Finanzwelt seit sehr langer Zeit gibt.

📉 Die Abwärtsspirale, die der Curve-Gründer auslösen könnte

Wir wissen jetzt bereits, dass der Curve-Token stark gefallen ist – und dass Egorov Kredite in wahnsinniger Höhe mit dem Curve-Token besichert hat. Die interessante Frage lautet nun: Wo ist der Punkt, an dem Egorovs Positionen liquidiert werden?

Auch das ist ungefähr bekannt: Auf der Plattform Aave beispielsweise hält Egorov eine Position, die mit CRV-Token im Wert von 160 Mio. Dollar hinterlegt ist, und die bei einem Kurs von 0,37 Dollar liquidiert werden würde. Auf anderen Plattformen sollen die Kurse, zu denen liquidiert würde, zwischen 0,31 und 0,33 Dollar liegen.

Das Wochentief von CRV befand sich bei knapp über 0,50 Dollar. Da ist also noch etwas Abstand. Aber nicht mehr viel. Und wenn ein Kurs bereits innerhalb kürzester Zeit um 20 Cent gefallen ist, muss man dann nicht damit rechnen, dass er noch weitere 20 Cent fallen könnte? Zwar hat er sich zuletzt wieder etwas stabilisiert und stand am Freitag bei 0,57 Dollar. Auszuschließen ist ein solcher Kursrückgang aber keineswegs.

Und dann würden die Positionen liquidiert, also zwangsverkauft. Einerseits würde das den Verkaufsdruck auf den CRV-Kurs noch einmal deutlich erhöhen. Andererseits stellt sich die Frage, ob überhaupt bei allen Lending-Protokollen ausreichend CRV-Liquidität vorhanden ist, um die Positionen auch tatsächlich verkaufen zu können.

Das Risikomangement-Unternehmen Gauntlet hat beispielsweise bereits Mitte Juli auf mögliche Probleme mit Egorovs Positionen auf Aave hingewiesen – und empfohlen, dass die Plattform vorübergehend keine CRV-Token mehr als Sicherheit akzeptieren solle.

Würde man aktuell über Curve 10 Mio. CRV-Token verkaufen wollen, würde dies den Preis um 80 Prozent einbrechen lassen, wie die Plattform selbst ausweist. Bei 100 Mio. wären es 99 Prozent. Und Egorov hat, soweit bekannt, rund 250 Mio. CRV-Token in DeFi-Protokollen als Sicherheiten hinterlegt.

🧐 Warum die Situation nun für DeFi generell entscheidend ist

Mitte der Woche wurde dann öffentlich, dass Egorov seine Positionen etwas reduzieren konnte – und zwar, indem er CRV-Token an andere bekannte Personen aus der Krypto- und DeFi-Szene direkt verkaufte. Darunter waren etwa der äußerst umstrittene Tron-Gründer Justin Sun und der Gründer des DeFi-Protokolls Cream Finance, Jeffrey Huang.

Ausgeräumt ist das Problem damit aber noch nicht. Trotz einer leichten Entspannung liegen etwa auf Aave die Zinsen fürs Ausleihen von Stablecoins weiterhin deutlich höher als in den vergangenen Monaten.

Und ein anderer Aspekt kommt noch dazu: Die Pleiten von zentralisierten Krypto-Verleih-Plattformen wie Celsius und BlockFi im Vorjahr sahen viele DeFi-Anhänger:innen als Bestätigung. Dass eingezahltes Kapital auf dubiosen Wegen irgendwo verschwindet oder verzockt wird, sei auf DeFi-Plattformen aufgrund der Transparenz nicht möglich. Und die über Smart Contracts automatisierten Liquidationen würden noch einmal zusätzliche Sicherheit garantieren. Beide Punkte mögen durchaus ihre Berechtigung haben.

Die aktuellen Ereignisse zeigen aber: Sie sind nicht ausreichend. Wenn DeFi für sich in Anspruch nimmt, eine robustere Alternative zum immer wieder auf Bailouts angewiesenen traditionellen Finanzsystem bieten zu wollen, dann müssen die aktuellen Probleme gelöst werden. Und zwar nicht über Notkäufe durch finanzkräftige Krypto-Akteure. Das Entstehen solcher Situationen muss bereits auf der Protokoll-Ebene verhindert werden. Ansonsten wird der DeFi-Anspruch schwer mit der Realität in Einklang zu bringen sein.

Disclaimer: Dieser Text sowie die Hinweise und Informationen stellen keine Steuerberatung, Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen lediglich der persönlichen Information. Es wird keine Empfehlung für eine bestimmte Anlagestrategie abgegeben. Die Inhalte von brutkasten.com richten sich ausschließlich an natürliche Personen.